Follow @oguiainvestidor

Follow @oguiainvestidor

Continua após o anúncio

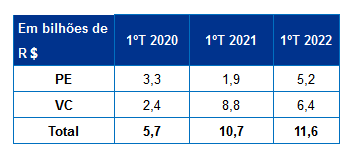

Os aportes dos fundos de Private Equity e Venture Capital em empresas brasileiras alcançaram R$ 11,6 bilhões no primeiro trimestre deste ano, valor 8,4% superior aos R$ 10,7 bilhões investidos no mesmo período do ano passado. O crescimento foi impulsionado pelos recursos aplicados pelos fundos de Private Equity.

Os dados são de pesquisa trimestral realizada pela KPMG e a Associação Brasileira de Private Equity e Venture Capital (ABVCAP).

Nos três primeiros meses deste ano, os aportes em Private Equity foram de R$ 5,2 bilhões, alta de 173%, com destaque para os investimentos no setor financeiro. Já em Venture Capital, o volume foi de R$ 6,4 bilhões, uma queda de 27% em relação ao mesmo período de 2021.

“Os números indicam que os investimentos feitos pelos fundos de Private Equity voltaram a patamares relevantes. Já aqueles oriundos de venture capital, ainda que em menor valor do que o registrado no mesmo período de 2021, continuam altos. Ambos se solidificam como motores de investimentos e aquisições no mercado brasileiro“, afirma o sócio-líder de Private Equity e Venture Capital da KPMG no Brasil, Roberto Haddad.

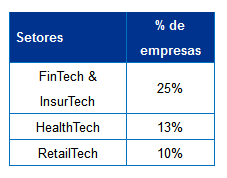

As empresas de tecnologia ligadas aos setores financeiro e de seguros (FinTechs e Insurtechs) receberam 25% dos investimentos dos fundos de venture capital no primeiro trimestre do ano. Já as Healthtechs, startups do setor desaúde, ficaram com 13% dos aportes enquanto as Retailtechs, do setor de varejo, responderam por 10% dos recursos.

“O volume de negócios fechados é animador, assim como o crescente interesse dos investidores internacionais. Mesmo que estejamos com muitos assuntos que trazem incertezas, como guerra, eleições, inflação, política local e internacional tensa, o movimento para investimentos no mercado nacional está intenso e confirma o dinamismo e a resiliência do ecossistema empreendedor brasileiro”, ressalta o presidente da ABVCAP, Piero Minardi.

2021 registrou recorde de investimentos

Os aportes dos fundos de Private Equity e Venture Capital em empresas brasileiras alcançaram R$ 53,8 bilhões em 2021, número 128% maior que os R$ 23,6 bilhões investidos em 2020.

Apenas no último trimestre do ano passado, a indústria de Venture Capital investiu R$ 13 bilhões em startups brasileiras, alta de 261% na comparação com a mesma época do ano anterior. Já os desembolsos dos fundos de Private Equity tiveram ligeira queda no período, passando de R$ 2,9 bilhões para R$ 2,8 bilhões.

Principais números (em R$ bi) do primeiro trimestre

Investimentos

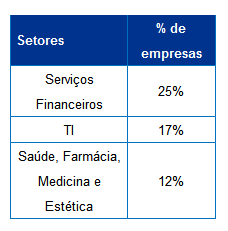

Setores de PE&VC com maiores números de empresas investidas

Setores de VC com maiores números de empresas investidas

Imagine-se navegando em alto mar sem uma bússola. Cada onda representa uma decisão financeira, e sem orientação, é fácil se perder nas correntezas do mercado. É aí que entra a consultoria financeira. Como um farol na escuridão, ela oferece direção clara e segura para alcançar suas metas.

É por isso que o Guia do Investidor orgulhosamente lançou o GDI Finance, com a missão de ser o mapa para o seu sucesso financeiro, mas também para navegar junto ao seu lado. Com anos de experiência, nossos consultores são como capitães experientes, guiando-o pelas águas turbulentas da economia.

Desde a navegação para a aposentadoria tranquila até a jornada para aquisição de bens, o GDI Finance foi criado para simplificar sua trajetória. Com estratégias personalizadas e insights precisos, transformamos desafios em oportunidades e sonhos em realidade.

É hora de aprender a navegar tranquilo por águas turbulentas, alcançaremos horizontes que você nunca imaginou possíveis. Conheça a nossa consultoria financeira hoje mesmo.

Follow @oguiainvestidor

Follow @oguiainvestidor

DICA: Siga o nosso canal do Telegram para receber rapidamente notícias que impactam o mercado.