Quando estamos falando de rentabilidade no mundo dos investimentos, investidores estão sempre ponderando o que vale mais a pena: apostar no retorno seguro da renda fixa, ou se arriscar no mercado de capitais na esperança de margens maiores.

No entanto, se atualmente “vende-se” constantemente o sonho do investidor arrojado, saiba que nem sempre correr os riscos na bolsa de valores se torna mais vantajoso.

As discussões sobre qual modalidade de investimento vale mais a pena está constantemente em alteração. As vantagens e argumentos que colocam estas categorias de investimento na frente de sua principal concorrente variam segundo os momentos do mercado.

Pensando nisso, trazemos para você um interessante estudo comparativo, que responde na prática quem vem ganhando a disputa de rentabilidade entre a renda fixa e a renda variável no mercado de valores brasileiros nos últimos anos.

Para tal, o recorte escolhido passa pelo CDI, uma das principais taxas da renda fixa e o Ibovespa, o principal índice de renda variável da bolsa de valores brasileira: Afinal, quem rende mais ?

Índice de conteúdo

O CDI e sua rentabilidade

Para entender melhor o que é CDI e como ele funciona, é importante entender o que essa sigla significa: Certificados de Depósito Interbancário.

Trata-se de uma taxa com lastro em operações realizadas entre instituições bancárias. Ou seja, são títulos que as instituições financeiras emitem, com o objetivo de transferir seus recursos para outra instituição. Esta emissão geralmente dura um curto período.

Para entender de maneira resumida o que é CDI, a taxa funciona como um empréstimo entre as instituições financeiras.

O termo serve como referencial para o rendimento de quem atua com investimentos de Renda Fixa, como o CDB, LCI e LCA. Por isso, quem deseja entender com mais profundidade o universo dos investimentos precisa saber o que é CDI e como ele funciona.

A taxa CDI, ou taxa DI, como também é conhecida, possui a característica de um título comum. No entanto, a negociação é feita apenas de banco para banco. Ou seja, ela funciona no mercado interbancário para fechar o caixa do dia no positivo.

Em suma, a taxa CDI representa a variação da taxa Selic (a taxa básica de juros da economia) e representa as condições de liquidez (variações) do mercado. Logo, a taxa CDI seria um recorte “genérico” dos principais títulos de renda fixa do mercado.

A renda fixa x a renda variável

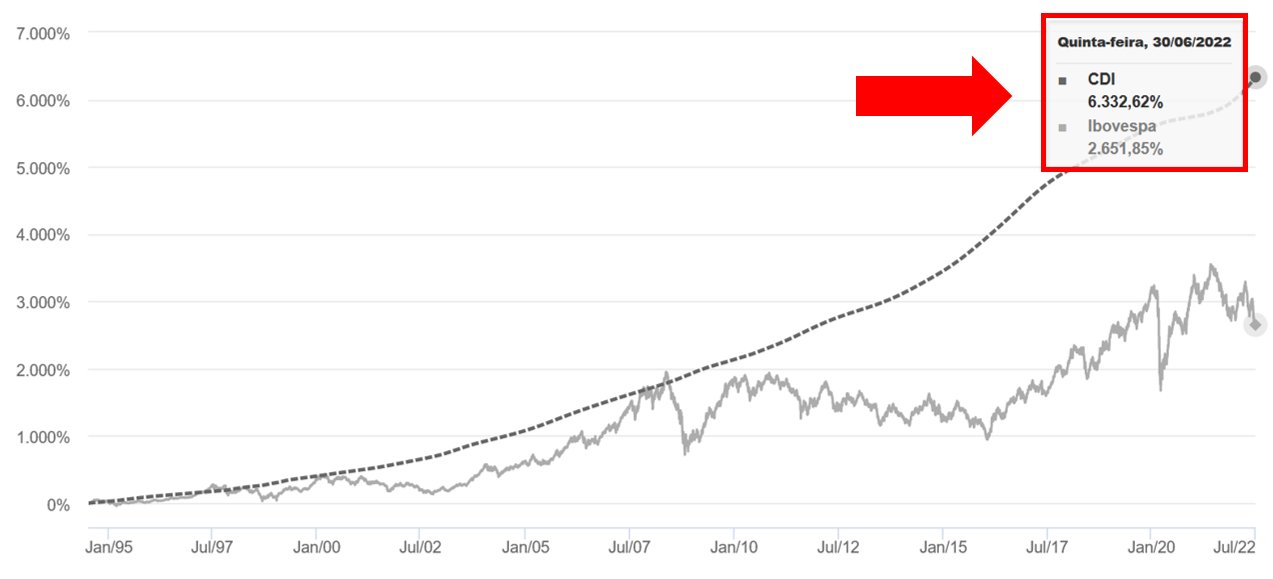

A primeira coisa que você precisa entender quando compara a rentabilidade de dois investimentos é que olhar o histórico total pode induzir ao erro.

Não é que não valha de nada, olhe para o exemplo de cima: e se houve algo específico da década de 1990 que não vale mais hoje?

Então como comparar CDI e IBOV? A maneira mais aceita de comparação é simular o que aconteceria se alguém investisse em um dia aleatório do passado e mantivesse o investimento por 5/10 anos por exemplo. Assim, eliminamos efeitos específicos de um período histórico.

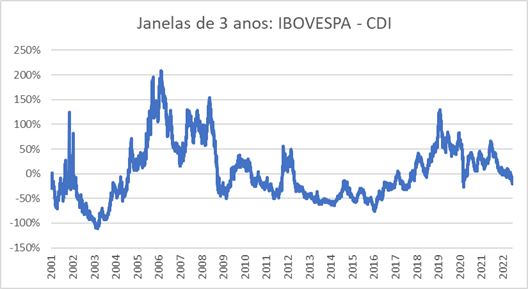

Para tal, compara-se a rentabilidade de quem investiu do CDI no dia 02/01/1998 e deixou por 3 anos em um comparativo com o rendimento do Ibov no mesmo período.

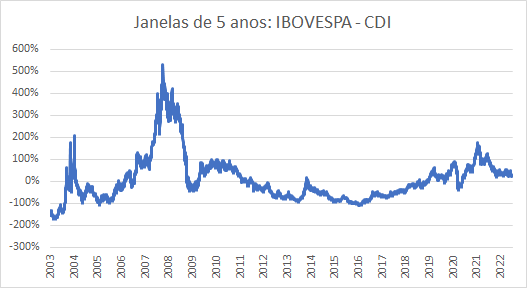

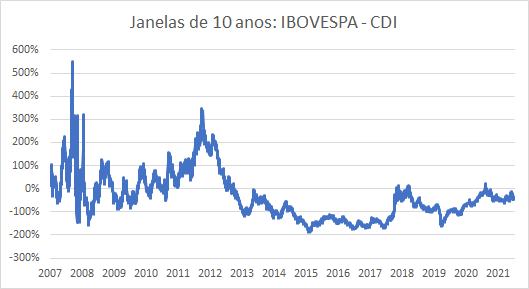

Além disso, a comparação também observa a rentabilidade de outro investimento feito no dia 03/01/1998 deixado por 3 anos, e outro investimento feito em 04/01/1998… e assim por diante. Além disso, para maior entendimento, também observamos o estudo com janelas de investimento de 5 e 10 anos.

CDI x Ibovespa

Rufem os tambores… No primeiro recorte, CDI vs. Ibovespa, a renda fixa ganhou de lavada. Nas janelas de 3 anos: Ibov ganhou 42% das vezes do CDI. – de 5 anos: Ibov ganhou 32% das vezes – de 10 anos: Ibov ganhou só 17%.

O gráfico acima mostra o Ibov MENOS o CDI em janelas de 3 anos. Ou seja: valores > 0 o Ibov sai na frente do indicador de referência da renda fixa.

Perceba acima como o Ibov humilhou o CDI entre os anos de 2005 e 2008. No nosso último Bull Market, entre 2018 e 2021, a mesma coisa aconteceu. De resto, a consistência do CDI superou a nossa bolsa.

Na comparação de 5 e 10 anos, o cenário é parecido:

Existe uma bola de cristal?

No entanto, não podemos levar essa comparação como a verdade absoluta entre a renda fixa e variavel. Afinal, o Ibovespa tem seus defeitos: ele é extremamente concentrado em Commodities e Bancos. Além disso, se você quiser investir no Ibovespa, provavelmente o fará via ETFs, com taxa de administração.

Comparando o CDI com ETFs da bolsa, como o IBOV11. Na janela de 3 anos, o ETF ganhou do CDI 42,6% das vezes, na de 5 anos, 38,9%. No entanto, nas janelas de 10 anos, o BOVA11 venceu apenas 0,5% dos embates. Ademais, é interessante observar que historicamente no Brasil nossa bolsa teve retornos piores que a renda fixa. E isso não parece ter mudado em tempos recentes. Veja por exemplo o caso do BOVA11 que começou pós-2008 e ainda perde pro CDI.

No entanto, também é importante comentar que existem alguns períodos espetaculares para a bolsa. E quando a bolsa ganha, ela ganha de lavada, e quando perde, perde por menos.

Perde justamente para consistência da renda fixa. Portanto, o melhor cenário para seus investimentos ainda segue manter diversificação em sua carteira.

A diversificação reduz os riscos, além de expor seus investimentos a maiores oportunidades do mercado. Portanto, não deixe de clicar aqui para conferir as melhores estratégias de gestão para seus investimentos,

<div class="author-description">Bacharel em Ciências Econômicas, Workaholic do Mercado Financeiro e redator de conteúdo do Guia do Investidor</div>