Follow @oguiainvestidor

Follow @oguiainvestidor

Continua após o anúncio

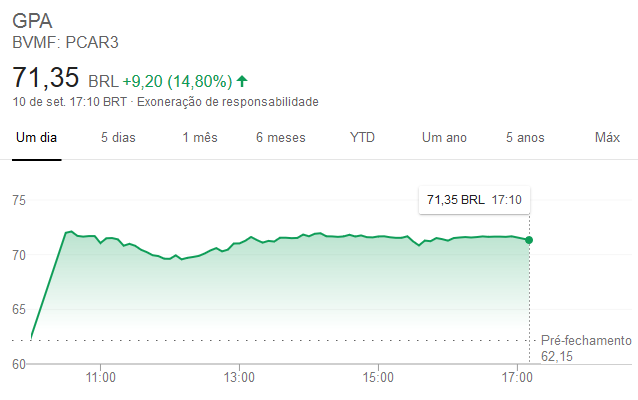

Após Grupo Pão de Açúcar (PCAR3) informar nesta quinta-feira (10) estudo para cisão parcial da rede Assaí, o preço da ação do GPA dispara.

Conforme matéria do GDI, a operação do GPA (PCAR3) tem como foco fazer listagem das ações da rede Assaí.

Enquanto o Ibovespa caiu durante todo o dia, o preço da ação do GPA (PCAR3) teve fechamento em R$ 71,35 com valorização de 14,80%.

Logo depois disso, as principais corretoras emitiram análises acerca da operação após veiculação da notícia ao mercado.

XP simulou potencial de alta de até 38%

De acordo com a XP Investimentos, eles reconhecem potencial valor a ser destravado pela separação dos negócios.

Entretanto Pedro Fagundes, analista da XP, pontua que as informações divulgadas não permitem uma estimativa ideal, além de a operação poder gerar redundância da estrutura administrativa, sendo a potencial ineficiência. Em seguida a isso, ele também aponta:

“Na nossa visão é pouco provável que o mercado atribua um múltiplo igual ao atual ou maior para a operação de GPA (ex-Assaí), dado o menor potencial de crescimento”.

Pedro Fagundes, analista da XP Investimentos

Sendo assim, a XP Investimentos apresentou análise de sensibilidade, considerando que hoje ações do GPA (PCAR3) são negociadas a 6,9x EV/EBITDA 2021 e que Assaí negocie no mínimo a esses termos, há potencial de alta de até 38% e queda de até 34%.

Ademais, a XP indicou recomendação neutra para ação do GPA (PCAR3) e preço alvo de R$ 70,00 ao fim de 2020.

Banco Safra levanta dúvidas sobre impacto da cisão

Em seguida, o Banco Safra publicou relatório levantando dúvidas sobre o futuro do Grupo Pão de Açúcar (PCAR3).

Segundo Guilherme Assis e Felipe Reboredo, autores do relatório, o bom desempenho do Assaí é ofuscado pelo cenário complicado do varejo do Brasil, mas pode destravar valor aos acionistas.

Além disso, o Safra estima que o valor de mercado seja por volta de R$ 16,6 bilhões.

Um tópico levantado pelo Safra é o processo de conversão das lojas Extra Hiper em Assaí. Nesse caso, a conversão fazia parte da estratégia para mitigar o mau desempenho da bandeira de Hipermercado.

Ao fazer a cisão, esse processo precisará ser interrompido, e sendo assim, há dúvidas se as unidades do Extra gerarão retorno esperado e o futuro dessa bandeira do GPA (PCAR3).

“A principal questão que permanece é se o acionista controlador, Casino, colocará à venda a bandeira premium de supermercados Pão de Açúcar e as operações do Exito fora do Brasil, encerrará ou colocará à disposição a mais problemática bandeira Extra”, apontam analistas.

Sobre a recomendação dos papéis, o preço-alvo estabelecido foi R$ 102, que embute potencial de alta de 64%.

Credit Suísse comenta que valor da ação da GPA não faz sentido

A respeito do Credit Suisse, ela apontou o fato do Assaí ser a segunda maior empresa de atacarejo do Brasil e ter potencial de crescimento. Ademais, com a notícia do GPA (PCAR3), a atenção dos investidores se voltariam ao valuation da companhia, que consideram muito descontada.

Inclusive, também pontuou que o preço atual do papel “não faz sentido”, considerando a performance da empresa com uma taxa de crescimento anual composta (CAGR) de 28% nos últimos cinco anos.

O Banco completa análise, estimando valor de mercado em R$ 17 milhões e preço-alvo de R$ 112,00 para a ação do GPA (PCAR3).

Outras avaliações de corretoras:

- Mirae Asset: Preço-Alvo – R$ 96,61; representando upside de 38,5%

- Itau BBA: Preço-Alvo – R$ 95,00; estimativa de valor de mercado de R$ 27 bilhões.

Por fim, vale mencionar que as instituições pontuaram análises a luz dos fatos informados, sendo que há a possibilidade de novos comentários conforme dados mais concretos forem expostos.

Para acessar estudo de segmentação na íntegra, acesse aqui.

Follow @oguiainvestidor

Follow @oguiainvestidor

DICA: Siga o nosso canal do Telegram para receber rapidamente notícias que impactam o mercado.