A categoria de cartões Black se tornou bem popular. Como cartões feitos para um público específico, eles tem diferentes benefícios e funções. O C6 Carbon é um deles. O cartão black do C6 Bank se destaca entre muitos por diversos motivos.

Hoje, vamos analisar alguns pontos para você entender se o C6 Carbon vale a pena. Além disso, veja como conseguir o C6 Carbon e se ele tem anuidade. Também vamos explicar todos os benefícios do C6 Carbon e muito mais. Então, continue lendo para saber tudo.

Os cartões Black são uma categoria premium de cartões de crédito. Então, eles possuem uma série de benefícios e serviços feitos para quem contrata.

Para conseguir um cartão Black, como o C6 Carbon, no entanto, muitos bancos ou fintechs exigem algumas características dos clientes. Como já foi dito, eles são uma categoria Premium de cartões. Ou seja, para conseguir você deve cumprir alguns requisitos.

Os benefícios desses cartões são o que fazem eles serem tão atrativos. Os titulares podem ter acessos a salas VIP em aeroportos e seguros de viagem. Além disso, descontos em hotéis e lojas parceiras também estão na lista. Os cartões black também oferecem um limite de crédito mais alto. Ou seja, limite maior para compras maiores. O C6 Carbon é um deles.

Como qualquer outro cartão de crédito, os cartões Black têm datas de vencimento mensais. É essencial que você seja pontual com seus pagamentos para evitar taxas adicionais. Afinal, pagar juros por atraso é chato demais, não é? Em resumo, enquanto os cartões Black são uma opção de luxo no mundo dos cartões de crédito, é crucial avaliar os benefícios em relação às taxas antes de adquirir um. Por isso, vamos te explicar tudo sobre o C6 Carbon. Vamos entender tudo sobre!

O C6 Bank – um breve contexto

Atualmente, o C6 Bank é um dos bancos mais populares e seu maior diferencial é a Conta Global, uma conta internacional. Com câmbio 24h, compras e transferências, o C6 promete uma conta para descomplicar o euro e o dólar. Pelo app você consegue fazer o câmbio na hora, facilitando em muito a vida de quem costuma viajar pelo mundo. Por exemplo, se você está viajando e precisa de dinheiro em dólar, é só fazer o câmbio automático pelo app.

Além disso, pelo app do C6 Bank, você pode investir tanto no Brasil quanto no mundo, com renda fixa em dólar, ações americanas e fundos no exterior.

Cartão C6 Bank

A princípio, o C6 Bank oferece três tipos de cartões:

Cartão C6

O cartão C6 aceita débito e crédito sujeito a análise e não possui anuidade. Além disso, é um cartão internacional, ou seja, o cliente pode fazer compras em qualquer lugar do mundo no crédito.

O cartão C6 faz parte do programa de pontos Átomos. Ou seja, você recebe 0,05 pontos a cada real gasto no crédito e 0,03 pontos a cada real gasto no débito, e, por ser da bandeira mastercard, faz parte do programa mastercard surpreenda.

É possível também solicitar um cartão virtual.

Cartão C6 Platinum

O cartão C6 Platinum conta com todas as vantagens do cartão C6 mais os benefícios do mastercard platinum. Assim, com esse cartão é possível ter acesso a uma tag de pedágio grátis, além dos seguintes benefícios: seguro de automóveis, Priceless Cities, Mastercard Travel Rewards, assistente de viagens e serviço de concierge.

Cartão C6 Carbon

Enfim, o cartão C6 Carbon Black tem 12 meses de anuidade grátis, além de tag de pedágio e estacionamento completo, C6 Conta Global Gratuita e até 6 cartões adicionais.

Vantagens C6

- Conta digital 100% gratuita;

- Cartão de crédito e débito personalizável: você pode escolher a cor e o nome que aparece no cartão;

- Conta C6 Global;

- Investimentos nacionais e internacionais.

Desvantagens

- Taxa de saque alta R$6.50;

- O saldo não rende imediatamente;

Como criar conta C6 Bank

Para criar sua conta C6 Bank, basta baixar o app na loja do seu celular. Em seguida, forneça os dados pedidos, como Nome, CPF e endereço (é para onde vão enviar seu cartão). Enfim, em poucos minutos você consegue abrir sua conta e se possuir boa pontuação, um limite de crédito será liberado para você em alguns dias.

O que é o C6 Carbon?

O C6 Carbon é o cartão black do C6 Bank. Ele conta com a bandeira Mastercard e é Internacional. Um cartão com mais benefícios que o comum, o C6 Card. Ele geralmente é oferecido a clientes de maior renda e movimentação da conta. Ou seja, é um cartão mais exclusivo. A categoria de cartões black surgiu há um tempo, devido à demanda de uma parcela de clientes. Essas pessoas movimentavam suas contas de maneira diferente do comum. Elas faziam compras maiores, que exigiam mais limite. Os cartões black são uma espécie de cartão VIP.

Eles tem mais benefícios, sim. Mas, para saber se vale a pena ter um, como o C6 Carbon, você deve analisar suas prioridades. Afinal, alguns podem ter taxas, como anuidades e tarifas de transação. No entanto, os benefícios são bem atraentes. Sendo assim, vamos entender as características do C6 Carbon e saber se ele vale a pena para você.

Sistema de Pontos do C6 Carbon vale a pena?

O cartão black C6 Bank, além de ser internacional, conta com sistema de pontos. Dessa forma, a cada dólar gasto, você recebe até 4 pontos. O padrão de conversão é de 2.5 pontos por dólar. Esse número pode subir para 3 pontos para clientes que investem muito no banco. Por exemplo, investimentos de até R$1 milhão. Já a conversão a 4 pontos é só para passagens aéreas.

Esses pontos podem ser usados de diversas formas. Entre elas, cashback (o famoso dinheiro de volta), compras de passagens aéreas e transferências para outros programas. Além disso, também é possível trocar os pontos por produtos e até mesmo pagar itens em faturas já lançadas.

Esse sistema de pontos e suas vantagens com certeza é um destaque do C6 Carbon. Dentre tantos benefícios do C6 Carbon, esse acaba por chamar a atenção de muitos clientes. Afinal, quem não quer ter a liberdade de poder usar pontos para pagar faturas? Essa é uma forma de utilizar bem o cartão e otimizar os gastos. Então, se você se interessou e acha que o C6 Carbon vale a pena por causa dos pontos, é importante entender como conseguir os pontos do C6 carbon.

Acesso a salas VIP em aeroportos com C6 Carbon

O Cartão C6 Carbon conta com benefícios exclusivos. Um deles é o acesso a salas VIP Mastercard Black no Aeroporto do Guarulhos. Ou seja, clientes C6 Carbon podem esperar seus vôos em salas exclusivas. Para pessoas que costumam viajar bastante, esse pode ser um destaque.

Além de acesso ilimitado às salas VIP Mastercard, clientes da bandeira Black tem acesso anual às salas VIP Lounge Key. Essas, por sua vez, são salas VIP nos aeroportos ao redor do mundo. Além disso, clientes C6 Carbon também proteção contra atrasos ou perdas de bagagens. Então, se você viaja bastante e procura um cartão de crédito que te ajude nisso, o C6 Carbon vale a pena para você. No entanto, é importante entender que mesmo com esses benefícios, existem taxas e tarifas. É fundamental consultar esses valores junto ao banco, caso o cartão black seja oferecido a você.

Outros benefícios do C6 Carbon

- Seguro Viagem: esteja sempre preparado para imprevistos. Essa função pode ser útil caso ocorra uma perda de bagagem, por exemplo.

- Seguro para carros alugados;

- Assistência médica no exterior;

- Assistência contra roubo em caixas eletrônicos;

- Proteção C6 Carbon contra cancelamento ou atraso de viagem;

- Assistência 24 horas (perda ou roubo de cartões);

- Oferta a promoções exclusivas ao redor do mundo;

- Serviço de concierge meet and greet em aeroportos;

- Proteção de compra (dano ou roubo de produtos) nos primeiros 90 dias;

- Garantia estendida para produtos comprados com o cartão;

- Acesso à Agência de Viagens Mastercard.

Como você pôde notar, o C6 Carbon tem muitos benefícios. Ele chama a atenção por tantas características que podem ser úteis em diversas situações. No entanto, é importante destacar que, assim como outros cartões Black, ele é para clientes de média/alta renda. Ou seja, para conseguir um C6 Carbon, você vai precisar comprovar renda.

Os cartões Black também podem ser oferecidos a clientes na hora em que abrem a conta. Tudo vai depender da renda da pessoa. Então, caso esteja nos seus planos ter um cartão com essas características, o C6 Carbon vale a pena.

Como conseguir o C6 Carbon? C6 Carbon tem anuidade?

A príncipio, o C6 tem muitos benefícios, não é? No entanto, é importante destacar que ele é um cartão exclusivo. Ou seja, você deve seguir alguns parâmetros para conseguir. O C6 Carbon cobra anuidade, assim como a maioria dos cartões black. Contudo, essa anuidade pode ser zerada ou ter um desconto de 50% ou 100%.

Para haver desconto na anuidade, é preciso movimentar no mínimo R$4 mil no cartão. Para ter 100% de isenção da anuidade do C6 Carbon, é necessário movimentar no mínimo R$ 8 mil.

Como já foi dito, os cartões black geralmente são para clientes de média/alta renda. Então, esse tipo de movimentação pode ser comum. Além disso, se livrar da anuidade é uma boa. Afinal, a anuidade desse cartão é de R$ 1176 reais, ou 12 parcelas de R$ 98 reais. No entanto, o C6 costuma oferecer até 3 meses grátis para seus clientes.

Além disso, você também pode zerar a anuidade do cartão com Investimentos. Para clientes que investem no mínimo R$50 mil reais no CDB do C6 Bank, não há anuidade no cartão. Então, além de fazer um investimento, guardar o dinheiro em um lugar seguro, o cliente ainda recebe esse benefício.

Para conseguir o C6 Carbon, você deve ter uma renda de no mínimo R$5 mil reais. Se você ainda não tem conta no C6 Bank, ao abrir e solicitar o cartão de crédito, talvez já seja oferecido a você o cartão black. No entanto, será necessário comprovar a renda. Mas, existem outras maneiras de conseguir esse cartão. Você também pode ir construindo uma boa relação com o banco e com o passar do tempo, eles vão oferecer esse cartão a você.

C6 Carbon vale a pena? A Nota do C6 Bank no Reclame Aqui.

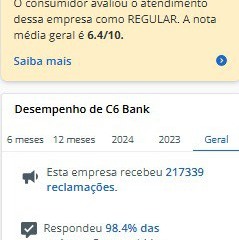

A Nota do C6 Bank no Reclame Aqui é de 6.4, o que é considerado Regular. O C6 Bank está há mais de cinco anos no Reclame Aqui e contabiliza mais de 200 mil reclamações. No entanto, a taxa de resposta é alta: 98.4%. Já a solução dos problemas é de 67.6%. Além disso, somente 47.7% dos clientes voltariam a fazer negócios com a fintech.

Em primeiro lugar, a maioria das reclamações é sobre o cartão de crédito. Então, são críticas variadas. Muitas pessoas citam problemas com o cartão, outras solicitam aumento de limite e etc. No entanto, como já foi dito, o índice de solução do banco é de quase 70%. Isso leva a crer que os clientes tiveram seus problemas resolvidos, mas alguns não ficaram felizes, pois menos de 50% voltariam a fazer negócios com o C6 Bank.

A importância de verificar a reputação dos bancos

Na era digital, os bancos digitais ganham cada vez mais espaço. Oferecem comodidade, agilidade e, muitas vezes, taxas menores. Mas antes de abrir uma conta, é crucial verificar a reputação do banco digital escolhido. Afinal, estamos falando do nosso dinheiro, um bem valioso.

Faz sentido, não é? Você não entregaria seu dinheiro a um desconhecido na rua. Com bancos digitais, o princípio é o mesmo. A reputação de um banco diz muito sobre a segurança e confiabilidade dos serviços oferecidos. Uma boa reputação indica que o banco é seguro, confiável e cumpre o que promete.

É fácil cair na tentação de ofertas atrativas. Mas, lembre-se: é essencial ter certeza de que o banco tem uma boa imagem no mercado. Isso pode evitar muitas dores de cabeça no futuro. Alguns problemas comuns em bancos de má reputação incluem atendimento ao cliente ineficiente, taxas ocultas e problemas de segurança. Ninguém quer isso, certo?

Verificar a reputação de um banco digital é mais fácil do que parece. A internet é uma grande aliada nessa missão. Sites de avaliação, como o Reclame Aqui, são ótimos para conhecer a opinião de outros clientes. Redes sociais e fóruns também podem ser úteis. E não se esqueça de verificar se o banco possui as licenças necessárias para operar.

Além disso, considere a transparência do banco. Instituições transparentes deixam claras as taxas, os termos de uso e estão prontas para esclarecer dúvidas. Isso é um bom sinal. Afinal, um banco que não tem nada a esconder, provavelmente, é um banco de confiança.