Os investidores que acreditam na “nova Oi” (OIBR3;OIBR4) ganham novos dramas todos os dias para refletir no extenso processo de recuperação judicial da companhia, que já se estende desde 2016.

Quando se imaginava que a vida da Oi ficaria mais fácil depois da venda das suas operações de telefonia móvel, a possibilidade de ter que renegociar os termos do acordo está provocando arrepios na companhia e em seus investidores.

O novo embate

As operadoras TIM, Telefônica Brasil e Claro pediram uma redução de R$ 3,2 bilhões no preço total da compra da Oi Móvel, alegando divergências em informações técnicas sobre os ativos.

A Oi declarou que discorda do valor do ajuste pós-fechamento apresentado pela TIM, Telefônica e Claro para a conclusão do processo de aquisição de ativos da Oi Móvel.

Em fato relevante, a empresa diz que recebeu notificação referente ao processo, segundo o qual o valor seria de ao menos R$ 3.186.922.100,74 (superior ao total do valor retido de R$ 1.447.475.981,95).

Segundo as compradoras, R$ 634.329.423,16 seriam retidos pela TIM; (ii) R$ 488.458.781,03 pela Telefônica e R$ 324.687.777,76 pela Claro. Além disso, a Oi deveria devolver às compradoras a diferença entre o valor do ajuste pós-fechamento pelas compradoras e o valor retido.

Ademais, no entender a Oi, o cálculo apresenta erros procedimentais e técnicos, havendo equívocos na metodologia, nos critérios, nas premissas e na abordagem adotados pelas compradoras e seu assessor econômico KPMG.

Em razão disso, a Oi diz que adotará todas as medidas cabíveis em relação à notificação das compradoras e à reparação de perda e danos eventualmente causados a ela.

A venda dos ativos móveis foi o passo mais importante para a Oi pleitear o fim da recuperação judicial. Juntamente com a venda do controle da empresa de fibra óptica para fundos geridos pelo BTG Pactual, R$ 12,9 bilhões.

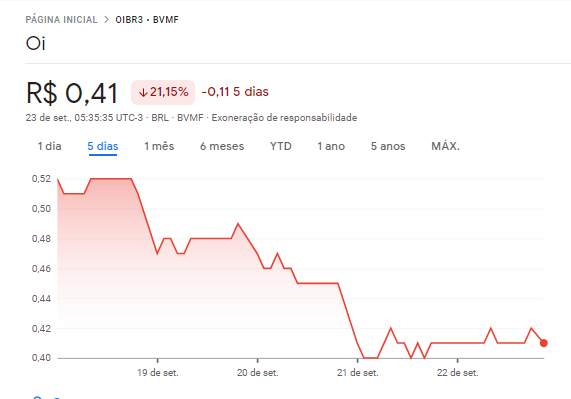

Na bolsa, a movimentação fez uma boa parcela os “sardinhas” da Oi desistirem da empreitada. Assim, as ações acumulam queda superior a 21% nos últimos 5 pregões.

Até onde vai a novela?

Para Flávio Conde, analista da Levante Investimentos, esse imbróglio envolvendo a Oi Móvel representa mais uma notícia surpreendente envolvendo a Oi. Mesmo que a situação esteja se normalizando nos últimos anos.

Ele destacou que o montante discutido é extremamente elevado e que ultrapassa o valor de mercado da companhia.

“Não se esperava no caso dessa operação que acontecesse um ajuste tão alto, porque R$ 3,2 bilhões é praticamente 20% do valor da operação” […] “O normal, quando se trata de PFA, é discutir 5% mais ou menos.”

O imbróglio prevê um período de 30 dias para que as partes busquem uma solução para as divergências em relação ao ajuste. E uma vez terminado esse prazo, a determinação poderá ser submetida a uma auditoria independente contratada para esse fim específico.

Ao destacar que o pagamento dos R$ 3,2 bilhões não é “líquido nem certo”. Conde observa que a situação pode resultar numa disputa jurídica prolongada. Portanto, atrapalhando ainda mais o encerramento do processo de recuperação judicial e pesando sobre o desempenho das ações da Oi.

“A recuperação já estava contando com os valores que entraram das vendas, isso atrapalha bastante”, diz ele. “A empresa ter que devolver R$ 3,2 bilhões, e tendo um endividamento muito alto, é algo muito desagradável.”

Essa não é a primeira vez que a venda é colocada em xeque. Em julho desse ano, o presidente Anatel, Carlos Baigorri, afirmou que vai conversar com o Conselho Administrativo de Defesa Econômica (Cade) a respeito da possibilidade de desfazer a operação.

Por enquanto, não está claro como isso ocorreria. Mas, no caso desse movimento ser concretizado, seria uma medida inédita para a autarquia responsável pela telecomunicação brasileira.