- A manutenção das taxas de juros tanto no Brasil quanto nos Estados Unidos estava dentro do esperado pelo mercado

- Contudo, os dados econômicos recentes, como os de inflação e atividade econômica, fortaleceram as expectativas de cortes nas taxas de juros dos EUA

- No Brasil, mantem-se a projeção (EQI) de que os juros permanecerão constantes em 10,50% até o final de 2024

Panorama Econômico

A manutenção das taxas de juros tanto no Brasil quanto nos Estados Unidos estava dentro do esperado pelo mercado. Contudo, os dados econômicos recentes, como os de inflação e atividade econômica, fortaleceram as expectativas de cortes nas taxas de juros dos EUA. Estes, a partir de setembro. No Brasil, mantem-se a projeção (EQI) de que os juros permanecerão constantes em 10,50% até o final de 2024.

Destaques de Desempenho

Desde a última revisão, a Carteira EQI registrou, no entanto, um crescimento de +1,16%, superando o desempenho do IFIX. Este, que foi de +0,52%. Os principais destaques positivos, contudo, vieram dos fundos LVBI11 (+4,1%) e HGBS11 (+2,3%). O LVBI11 se beneficiou, no entanto, da reavaliação dos ativos de seu portfólio, resultando em uma valorização de 9,11% em relação ao valor contábil anterior. E um aumento de +6,0% no valor patrimonial do fundo.

Por outro lado, os fundos de fundos (FOFs) BTCI11 (-0,4%) e XPML11 (-0,2%) foram os principais responsáveis pela pressão negativa no desempenho da carteira. No caso do BTCI11, que é um FII de papel, não são esperadas variações significativas em relação ao valor patrimonial, o que levou à convergência do valor de mercado para o patrimonial.

Movimentações na Carteira

Nesta revisão, a EQI Research optou por manter as recomendações inalteradas. Continuando, assim, em adotar uma postura cautelosa, com exposição a FIIs de papel de baixo a médio risco, FIIs de tijolo que apresentam indicadores de desempenho operacional em crescimento, e FOFs, visando capturar assimetrias de mercado e realizar alocações táticas. As pequenas variações no peso das posições refletem as oscilações mensais no valor de mercado dos FIIs.

Variação nos cenários

Cenário Internacional

Em julho, o Comitê de Política Monetária do FED (FOMC) manteve a taxa básica de juros dos Estados Unidos inalterada, conforme esperado pelo mercado. No entanto, houve uma mudança de tom entre os dirigentes do FED, que passaram a expressar preocupações com o ritmo de crescimento da economia americana. Embora os dados de atividade mostrem uma desaceleração moderada, sem indicar recessão, a combinação de dados econômicos e de inflação aumentou as expectativas de cortes nas taxas de juros em 2024, pressionando o FED a acelerar esse processo.

Cenário Doméstico

No Brasil, o cenário econômico segue desafiador, com expectativas em deterioração. Apesar de medidas como bloqueios e contingenciamentos de R$ 15 bilhões pelo governo, há dúvidas sobre o compromisso com o controle fiscal. A inflação atual está sob controle e o mercado de trabalho apresenta uma leve melhora, mas as expectativas de inflação futura continuam a subir, atingindo 3,96% ao final de julho. O Copom, em sua reunião de 31 de julho, reiterou a necessidade de uma política monetária contracionista, o que limita o espaço para cortes de juros em 2025.

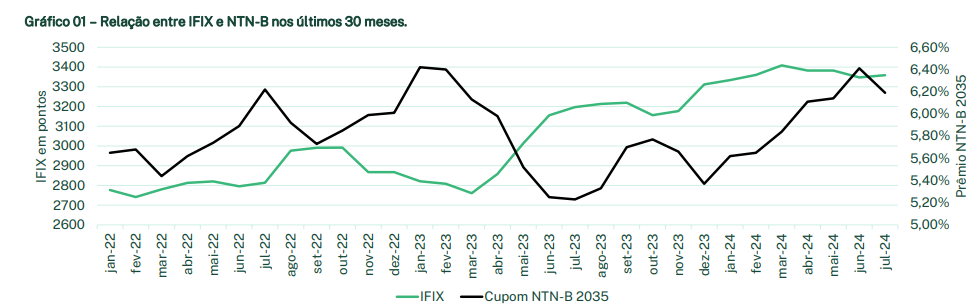

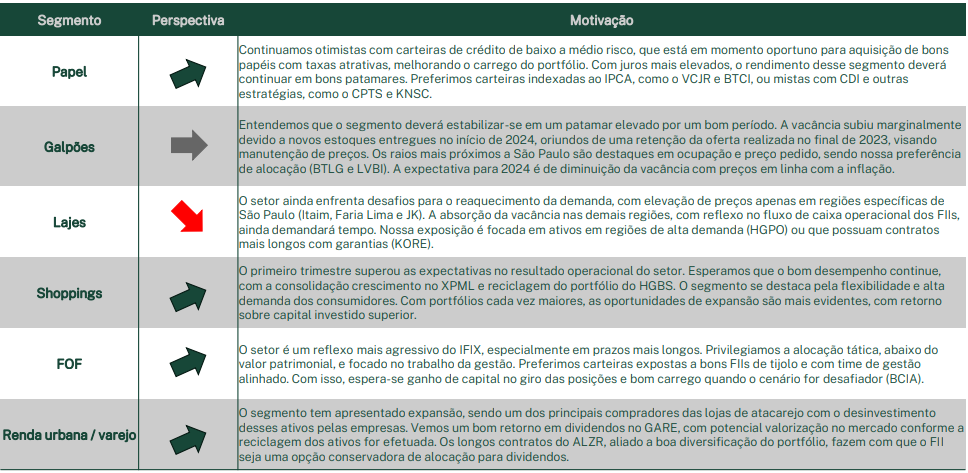

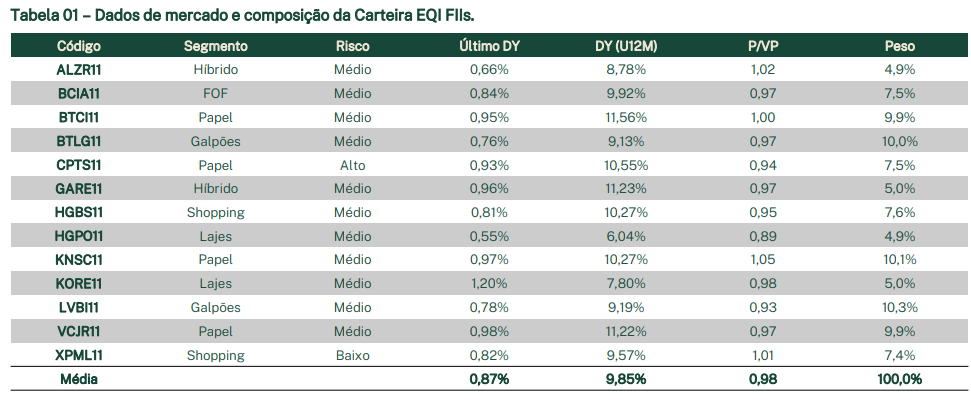

Estratégias nos Fundos Imobiliários

Nesta revisão, optamos por manter a estratégia da Carteira de FIIs inalterada, com alocação de 37,5% em FIIs de papel, 65% em FIIs de tijolo, e 7,5% em FOFs. O IFIX teve baixa volatilidade, com destaque para a recuperação do segmento logístico. Identificamos boas oportunidades em FIIs de tijolo, mas reconhecemos que a precificação está fortemente ligada às expectativas de juros, o que pode prolongar o horizonte de maturação e aumentar a volatilidade.

O segmento de lajes corporativas enfrenta desafios na redução da vacância e aumento dos aluguéis, apesar de uma melhora recente em São Paulo, onde a taxa de vacância caiu para 21,94%. Nossa exposição ao setor permanece em 10%, com foco em regiões consolidadas. Galpões logísticos continuam resilientes, com aluguéis altos e inquilinos de qualidade. Nos shoppings, melhorias vêm de novas emissões, mas o cenário de juros elevados pode limitar o crescimento. Para mitigar riscos, evitamos FIIs alavancados com prazos curtos ou descasamento entre receitas e despesas.

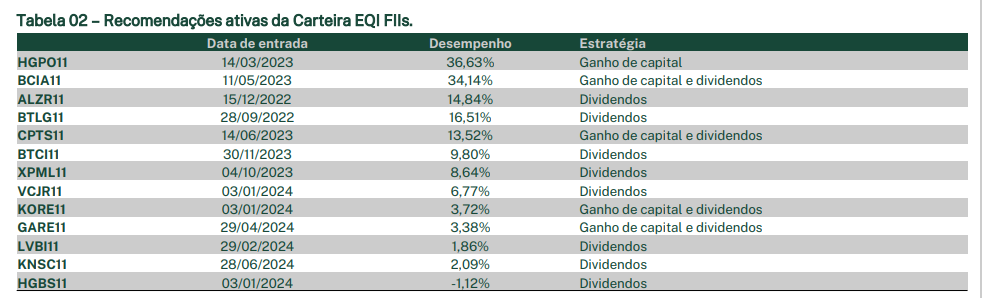

Carteira de recomendação de Flls

A Assembleia Geral aprovou a venda dos edifícios Metropolitan e Platinum do HGPO11 por um total de R$618,3 milhões. A operação, que resulta em R$352 por cota a ser recebido em até 18 meses, representa um ganho de cerca de 6% em relação ao valor de mercado atual. Embora o fundo tenha bons imóveis e baixa vacância, ele é de gestão passiva, sem possibilidade de crescimento, o que aumenta o risco de aquisição por outros FIIs.

Os melhores desempenhos entre as recomendações ativas vêm das posições mais antigas da carteira, destacando a importância de manter boas escolhas e ajustar a estratégia quando necessário, evitando ativos que não oferecem perspectivas de desempenho compatíveis com o risco. Na nossa estratégia, “dividendos” referem-se a alocações que buscam renda previsível e estável, com foco no longo prazo. Já “ganho de capital” refere-se a posições táticas, aproveitando oportunidades de alocação com alto potencial de retorno.

Desempenho anual e histórico

Em 2024, desde o início do ano (03/01), a carteira EQI tem se destacado com um desempenho acumulado de 2,80%, superando o retorno de 1,21% do IFIX no mesmo período. Essa performance superior reflete a eficácia das estratégias de alocação e gestão ativa dos ativos, mesmo em um ambiente econômico desafiador.

Desde o seu lançamento em 26 de setembro de 2022, a carteira acumula um expressivo retorno de 17,94%, comparado aos 13,20% do IFIX. Esses resultados reforçam sua capacidade de gerar valor consistente para os investidores, contudo, mantendo um rigoroso processo de seleção. E, assim, um acompanhamento das posições, sempre com foco no equilíbrio entre risco e retorno.