Follow @oguiainvestidor

Follow @oguiainvestidor

Continua após o anúncio

Umas das certificações mais importantes para aqueles profissionais que buscam atuar no mercado, a Certificação CEA surgiu em 2009 para dominar o mercado, confira os requisitos e confira se vale a pena para você.

Confira.

Índice de conteúdo

O surgimento das certificações

O mercado financeiro nos primórdios era totalmente desorganizado e bagunçado, era complexo dos investidores saberem quem era profissional ou apenas um charlatão. Isso porque a bolsa de valores brasileira que nos conhecemos, a B3 surgiu nos meados de 1890 por Emílio Rangel com o nome de Bolsa Livre.

Portanto, até um tempo atrás informações eram difíceis de conseguir, demorava semanas para conseguir as informações e ainda sim, não tinha como verificar a autenticidade, porque não existia cruzar informações.

No entanto, após a chegada da internet, você conseguia buscar informações facilmente e a partir disso que a CVM (Comissão de Valores Mobiliários) começou buscar a organização do mercado financeiro, que até aquele momento era bastante desorganizado.

Isso porque as certificações foram criadas para aumentar o nível de conhecimento dos profissionais dos mercados financeiro e de capitais sobre os produtos de investimento.

Nesse sentido, a ideia surgiu na gestão de Edmar Bacha, presidente da Anbima de 2000 a 2003. Edmar é um economista brasileiro de grande prestígio, participou da equipe econômica que instituiu o Plano Real durante o governo de Itamar Franco.

Isso aconteceu porque na época, o mesmo percebeu que faltava conhecimento específico sobre os produtos que estavam sendo oferecidos pelos profissionais aos clientes.

Dessa maneira, para suprir essa lacuna, a instituição estudou o que era feito lá fora, como as provas que qualificam os profissionais do mercado financeiros dos Estados Unidos.

Finra (Financial Industry Regulatory Authority), entidade que atua na regulamentação do mercado financeiro nos EUA. Além disso, após diversos estudos tiveram a constatação de que os profissionais precisavam de melhor formação.

Isso acabou levando à criação do programa de certificação através da autorregulação. O desenvolvimento da certificação se deu em simultâneo, em que os órgãos reguladores se articulavam para estabelecer normas sobre qualificação.

História

Muitos acreditam que as certificações já começou funcionando do jeito atual. No entanto, não se enganem o começo da história foi através da certificação CPA-20, mas antes era batizada com o nome de “Certificação Qualificada”, sendo realizada em 24 de novembro de 2002. E a CPA-10 se chamava “Certificação Básica”.

No entanto, ambas mudaram de nome a partir dos exames de março em 2004. Isso aconteceu porque acreditavam palavra “básica” não refletia a importância da qualificação e o uso das siglas “CPA-10” e “CPA-20” transmitia a ideia de níveis, adequada à percepção para os exames.

Menos de um mês depois, em 19 de dezembro, o CMN (Conselho Monetário Nacional) divulgou a Resolução 3.057.

De acordo com a norma, os profissionais que atuavam na venda de títulos, valores mobiliários e derivativos deveriam ser certificados por uma instituição “de reconhecida capacidade técnica”.

O prazo final para que 100% destes funcionários obtivessem a certificação era o fim de 2006 — data que acabou posteriormente estendida para 2007 pela resolução CMN 3.158. No entanto, com a resolução em vigor, várias instituições lançaram provas de certificação.

O modelo da Anbima, entretanto, foi o que se consolidou e é visto como referência no mercado: hoje, são quatro certificações e 15 anos de história no mercado financeiro.

Em 2009, as áreas de Certificação e de Educação Continuada conquistaram o selo internacional de qualidade ISO 9001.

Isso é muito importante porque ele atesta periodicamente que todos os processos seguem elevados padrões de qualidade. Dessa maneira, a obtenção da ISO foi uma demanda para atestar a excelência das atividades.

No entanto, a instituição Anbima acabou vendo que as certificações CPA-10 e CPA-20 não foi suficiente e incluíram novos exames em 2009.

O que é Anbima?

Anbima é uma abreviação para à Associação Brasileira das Entidades dos Mercados Financeiro e de Capitais.

Instituição ou entidade financeira, surgiu em 2009 a partir da fusão entre a Associação Nacional dos Bancos de Investimentos (Anbid) e a Associação Nacional das Instituições do Mercado Financeiro (Andima), instituições já atuavam no país há pelo menos quatro décadas.

E como dito anteriormente, além da fusão entre as 2 instituições a organização das entidades fizeram que a Anbima seja uma das principais responsáveis pelas boas práticas para as instituições que fazem parte do setor financeiro.

Nesse sentido, os associados são os bancos múltiplos com carteira de investimento e os bancos de investimento. No entanto, Anbima tem uma forte atuação de autorregulação, pois cria normas que visam garantir segurança e transparência nos mercados financeiro e de capitais.

Além disso, é um órgão regulador muito importante no mercado, visando às instituições financeiras e outras entidades associadas seguir as regras impostas focando na qualidade. Nesse sentido, as instituições financeiras devem seguir essas normas para manter um alto nível de qualidade.

Isso é muito interessante para o mercado e investidores, porque destaca uma segurança para os investidores. Além disso, como o próprio nome destaca sendo uma associação das entidades do mercado financeiro, a instituição existe para representar os interesses das instituições do mercado de capitais.

Hoje podemos contabilizar mais de 340 associados entre bancos, corretoras de valores e gestoras de investimento. Nesse modo, a entidade trabalha com quatro pilares, que está na homepage do site oficial: informar, representar, autorregular e educar.

O primeiro foco da companhia, está sendo da importância de “armar”os investidores e profissionais do mercado com o máximo de informações possível.

Como funciona?

Após toda explicação sobre o que é a Anbima, acreditamos que você já deve entender o foco da instituição. No entanto, como o funcionamento da instituição é bastante ampla e diversa, pode causar algumas confusões.

Como destacado anteriormente, a Anbima tem 4 focos que sobressaem quando comparado as outras aplicações da entidade. Contudo, a associação na maior parte dos problemas, ela busca representar os interesses de um grupo maioritário das empresas, servindo como um ponte de diálogo entre as instituições privadas e até mesmo órgão público.

Desse modo, a autorregulação vem por meio da criação de normas e regras para o mercado e a favor dele.

Contudo, a orientação aos seus associados sobre as melhores práticas para garantir o que será melhor para o coletivo. No entanto, como destacado anteriormente a educação também têm um ponto de destaque para a entidade, que acredita que um mercado forte só pode por formação, apenas profissionais preparados.

Em outras palavras, a Anbima é uma associação civil que representa os interesses do setor privado. Entretanto, não ousem em achar que a instituição é apenas isso, porque a entidade tem uma forte influência no mercado, impondo sua presença, trazendo segurança, organização e harmonia no mercado.

Isso porque o mercado financeiro está bastante diverso, ainda mais nos últimos tempos devido à ascensão desse mercado, uma explosão acaba que muda o ecossistema.

Um exemplo interessante pode ser observado no código da Anbima acerca da regulação e melhores práticas para os fundos de investimento. Onde a entidade trata de todo o processo de transparência desses veículos, garantindo o acesso do investidor às informações que o fundo deve tornar públicas.

Nesse modo, é possível tomar decisões mais seguras e alinhadas ao seu perfil e objetivos.

Importância da Anbima para o mercado de capitais

Com tudo explicado acima, acreditamos que após toda explicação você já está conseguindo entender que a instituição representa um papel bastante relevante no mercado. Ainda mais que a entidade atua de forma autônoma em relação às instituições privadas que a representa, tento poder de influenciar o próprio mercado.

Nesse sentido, a associação atua com foco em garantir mais segurança para quem se interessa e atua no mercado financeiro e de capitais. Desse modo, as fiscalizações visam coibir fraudes, sendo elas causadas por participantes ou por empresas.

Além disso, como destacado varias vezes anteriormente, preza pela educação no mercado financeiro. Isso porque cada vez mais, o mercado está acessível para grande parte das pessoas e ter conhecimento é fundamental para operar e atuar no setor.

Em outras palavras, a instituição é muito importante para o mercado em geral, trabalhando visando a autorregulação, ainda mais que a entidade garante certificação para os profissionais exercerem suas atividades de forma regulamentada.

Quais as certificações relacionadas a Anbima?

De forma resumido, certificações servem para aquelas pessoas que têm interesse em atuar como um profissional do mercado financeiro. É essencial conhecer os principais certificados da Anbima.

Se você quer buscar conhecimento para investir seu próprio recurso, outras opções podem ser mais interessante para você, do que as certificações da associação. Contudo, confira as principais certificações da instituição, respeitando de forma hierárquica, começando pela CPA-10.

CPA-10

Certificação Profissional Anbima – Série 10 (CPA) se destina para aqueles profissionais que atuam na distribuição de investimentos. O público-alvo são funcionários de bancos privados, autarquias e outros órgãos.

No entanto, não se limita somente a esses profissionais. Dessa maneira, outras pessoas também podem obter a certificação com o objetivo de comprovar os conhecimentos básicos sobre a área financeira. Desse modo, a certificação tem a importante função de comprovas conhecimentos.

No entanto, a validade é de 5 anos para aqueles que têm vínculo empregatício com alguma instituição financeira associada a Anbima.

Entretanto, para quem não trabalha no ramo, a certificação tem validade de 3 anos. O surgimento aconteceu pela desorganização do mercado de capitais em 2002, sendo realizada a primeira prova apenas em novembro de 2003.

O exame é composto por 50 questões e tem 2 horas de duração, sendo preciso acertar 70% das questões para ser aprovado. A data e o horário para a realização do exame são escolhidos pelo candidato. Com a inscrição efetivada, o agendamento é realizado através do site da Anbima.

Caso aconteça algum imprevisto, o candidato pode remarcar a prova. Mas antes disso, é preciso cancelar o agendamento realizado, para reagendar o exame.

Entretanto, é importante ressaltar que o cancelamento ou a remarcação pode ser efetuada no máximo duas vezes.

CPA-20

CPA 20 (Certificação Profissional ANBIMA — Série 20), surgiu em 2002, destinando àqueles que trabalham com a venda de produtos de investimento ou na manutenção de carteiras de investimento de alta renda.

Seguindo a lógica, profissionais certificados no CPA-20, também pode exercer as funções da CPA-10. Nesse sentido, exige que o candidato ou profissional domine uma quantidade maior de assuntos ligados a finanças.

Dessa maneira, o exame tem 60 questões, tendo 10 questões a mais que a certificação série 10. E o tempo de duração é de 2h30.

Outras certificações para gestão de investimentos

Indústria brasileira de fundos de investimento é responsável pela gestão de R$ 5,7 trilhões de reais distribuídos por mais de 20 mil fundos.

Por trás de grandes números, temos um grupo seleto de profissionais responsáveis pelo bom funcionamento desses veículos de investimento: os gestores.

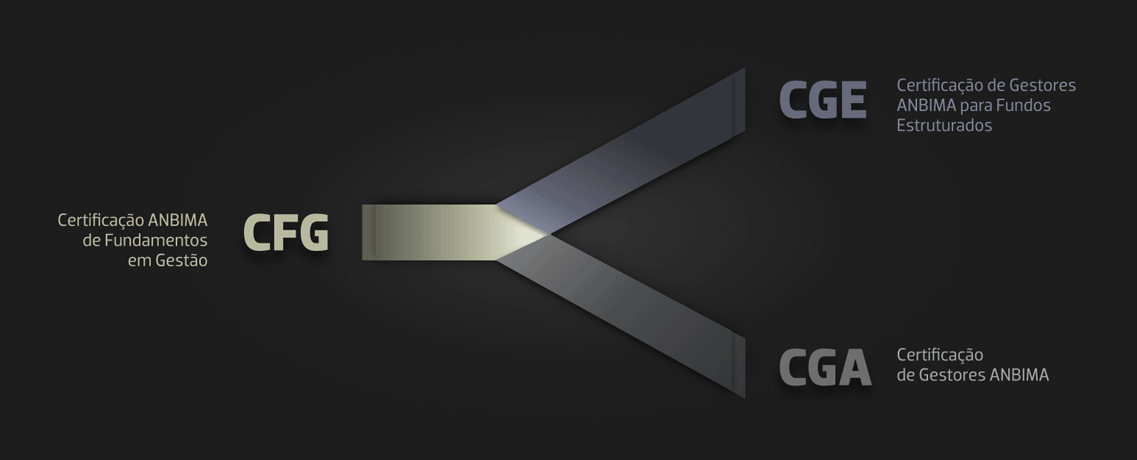

O cargo, que representa o topo da carreira no setor, só pode ser exercido por quem tem a CGA, certificação que lançamos em 2009 e já tem cerca de 4 mil certificações emitidas. O crescimento da indústria impôs a necessidade de profissionais cada vez mais qualificados e preparados para a sofisticação inerente ao crescimento do mercado, elevando a régua de responsabilidade dos gestores.

Outro ponto crucial identificado aconteceu é a dificuldade de definir a trajetória de carreira para aqueles profissionais que aspiram ser gestores. No entanto, havia uma lacuna para se atestar conhecimento no setor para analistas, traines e outros cargos de entrada.

Nesse sentido, as gestoras de recursos tentavam suprir a lacuna com outras certificações, mas elas eram, geralmente, ou muito avançadas, ou muito básicas para o cargo e pouco focadas na atividade principal do negócio: a gestão.

Desse modo, CGA teve que passar por uma reformulação para se adequar à nova realidade da indústria. O trabalho resultou na divisão em três novas certificações: a CFG, certificação que atesta o conhecimento dos fundamentos de gestão; a CGE, que habilita profissionais a serem gestores de fundos estruturados; e a CGA, que autoriza a gestão dos fundos mais “tradicionais”.

Juntas, elas criam uma trilha de carreira para o setor. O profissional pode iniciar com a CFG e depois optar por seguir dois caminhos distintos, de acordo com os seus objetivos de carreira, conforme o diagrama.

O que é a certificação CEA?

Em poucas palavras, CEA é a Certificação de Especialista em Investimentos, sendo uma prova que qualifica o profissional que atua ou busca atuar como assessor de gerentes de contas de investidores.

Surgiu em 2009, começou inicialmente com a sigla CEI, para qualificar os profissionais que assessoras os gerentes de investidores pessoas físicas na indicação de produtos de investimento. Necessidade dessa certificação se deu através das discussões do Comitê de Distribuição de Produtos no Varejo.

Na época, foi elaborado um grupo de trabalho com os profissionais que atuavam nessa atividade para definir quais habilidades eles deveriam ter e os assuntos trabalhados no cotidiano, o que serviu de base para a estrutura do exame. Um ano depois do lançamento, a abreviação da prova passou a ser CEA, para harmonizar com as siglas das outras certificações.

Nesse sentido, o foco da certificação se destina aos profissionais que querem tornar-se um especialista em produtos de investimento. Além disso, o profissional dá assessoria aos gerentes de contas de investidores, podendo ele, indicar produtos de investimento.

No entanto, apesar da certificação se um sinônimo de conhecimento do mercado, a certificação é avançada e indicada para quem já possui uma carreira no mercado bancário e queira crescer profissionalmente.

Dessa maneira, através da certificação, o profissional pode alcançar funções na gerência e atendimento de clientes de alta renda ou atendimento especializado. Em forma de hierarquia, a certificação CEA está acima das certificações populares, que são a CPA-10 e o CPA-20.

Quem alcança tão sonhada CEA, também está qualificado para atuar nos dois níveis anteriores.

No entanto, no espectro da Anbima, a CEA é a quarta maior certificação da instituição, apenas abaixo da CFG (Certificação em Fundamentos em Gestão), CGA (Certificação de Gestores) e CGE (Certificação de Gestores ANBIMA para Fundos Estruturados).

Como é a prova?

O mercado da certificação foca em três perfis de profissionais: quem trabalha em instituições financeiras que seguem o Código de Certificação da Anbima; quem trabalha em instituições financeiras em geral, inclusive aquelas que não aderiram ao código; estudantes e profissionais de órgãos públicos ou autarquias.

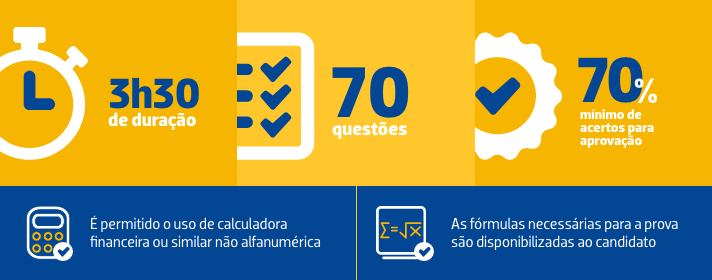

O exame do CEA é realizado em data e horário escolhidos pelo candidato e é feito em frente ao computador, de forma digitalizada. Desse modo, para obter a certificação CEA é preciso fazer a prova da Anbima e atingir no mínimo de 70% de acertos.

No entanto, a prova desta certificação possui 70 questões, sendo que a certificação possui uma duração máxima de 3 horas e 30 minutos.

E como destacado anteriormente, precisa alcançar 70% de acertos para ser aprovado, e você deve saber utilizar a HP12C, pois a prova para a Certificação de Especialista em Investimentos possui cálculos.

Contudo, a validade da certificação dura um período de cinco anos. Nesse sentido, após todo esse período, é preciso fazer um curso oferecido pela Anbima com duração de 60 horas para continuar com o certificado através de uma reciclagem para uma atualização de funcionamento e normas.

No entanto, os valores para alcançar a certificação CEA está em constante mudança e pode acontecer que a informação passada aqui não esteja de acordo com a Anbima. Nesse modo, sempre busque se atualizar e informar através do site oficial da Anbima.

No momento dessa escrita, em março de 2022 o exame custa R$ 749 para profissionais de empresas associadas à Anbima e R$ 899 para os demais. E até um pouco tempo atrás, o pagamento era apenas através de cartão de crédito à vista ou no boleto, contudo, após a chegada do sistema do banco central (PIX) à Anbima atualizou e trouxe também o parcelamento da certificação.

Conteúdo da prova

O próprio site da instituição Anbima trabalha com os quatro princípios, educando aqueles que buscam a certificação. Então você consegue estudar com conteúdos disponibilizados pela própria instituição, sendo através de cursos, vídeos, materiais e apostilas de forma gratuita.

No entanto, o profissional que pretende prestar a prova da Anbima não tem apenas o conteúdo da instituição para basear os estudos. Isso porque no mercado, você já encontra diversos cursos preparatórios de variadas empresas privadas para a Anbima, que oferecem aulas ministradas por profissionais de referência na área.

O candidato poderá solicitar o cancelamento do agendamento por até duas vezes, desde que a solicitação seja feita em até oito dias da data do exame.

E durante o exame, como destacado anteriormente, mas precisamos reafirmar que o você poderá fazer o uso de calculadora. Contudo, é permitido apenas a calculadora financeira ou similar não alfanumérica.

E é notório, para você que vai fazer a prova de certificação, precisa estar bem preparado para o Exame.

Nesse sentido, você precisa aprender e conhecer todos os conteúdos que caem na prova. O exame é divido em sete módulos, que você precisa conhecer de “cor e salteado”.

- Sistema Financeiro Nacional e Regulação dos Mercados;

- Fundamentos de Economia, Finanças e Estatística;

- Produtos de Renda Variável, Renda Fixa e Contratos Derivativos;

- Fundos de Investimento;

- Gestão de Carteira e Risco;

- Planejamento de Investimento;

- Produtos de Previdência Complementar.

E são 70 questões, mas cada módulo têm seu peso, com isso, pode ser que um módulo tenha mais questões que outro módulo. No entanto, o candidato tem até 3h30 para concluir a prova.

E a partir da confirmação da inscrição, o candidato terá até 60 dias para agendar o exame. Caso isso não ocorra, terá sua inscrição cancelada sem direito a restituição da taxa.

Sistema Financeiro Nacional e Participantes do Mercado (5% a 15%)

“O objetivo deste módulo é verificar se o profissional tem domínio dos principais conceitos sobre Sistema Financeiro Nacional, os Participantes, a Regulação, Fiscalização e Autorregulação dos Mercados Financeiro e de Capitais”.

Princípios Básicos de Economia e Finanças (5% a 15%)

“O objetivo deste módulo é verificar se o profissional tem domínio dos principais conceitos sobre Economia e Finanças. Além disto, o profissional deverá ter capacidade de interpretar a informação e explicar seu significado. Alguns dos tópicos poderão exigir cálculos financeiros, diagramação, interpretação de gráficos e resolução de problemas utilizando técnicas de matemática financeira”.

Instrumentos de Renda Fixa, Renda Variável e Derivativos (15% a 25%)

“O objetivo deste módulo é verificar se o profissional tem domínio dos principais conceitos e a estrutura dos produtos de renda fixa, renda variável e dos principais instrumentos derivativos negociados no mercado local e internacional. O profissional deverá entender, explicar e avaliar os principais instrumentos financeiros, suas formas de negociação, bem como das características operacionais dos produtos. Cálculos poderão ser exigidos com a utilização de calculadoras financeiras”.

Fundos de investimento (10% a 20%)

“O objetivo deste módulo é verificar se o profissional tem domínio dos principais conceitos sobre os Fundos de Investimento, sua regulamentação, estrutura, forma de negociação e características operacionais dos produtos”.

Produtos e Previdência Complementar (10% a 15%)

“O objetivo deste módulo é verificar se o profissional tem domínio dos principais conceitos sobre os Produtos de Previdência Complementar, aspectos de venda dos produtos e sua adequação ao tipo de plano e perfil dos investidores. Além disto, os profissionais devem ser capazes de orientar aos clientes a respeito dos benefícios dos planos de previdência complementar em termos tributários”.

Gestão de Carteiras e Riscos (10% a 20%)

“O objetivo deste módulo é verificar se o profissional tem domínio de determinados conceitos associados à estatística, gestão de carteiras e análise de riscos. Cálculos poderão ser exigidos e a utilização de calculadoras financeiras será permitida”.

Planejamento de Investimentos (15% a 25%)

“O objetivo deste módulo é verificar se o profissional possui uma visão geral e consolidada dos tópicos anteriores, tem domínio dos conceitos apresentados e sua aplicação na avaliação de produtos de investimento, incluindo os principais indicadores de retorno e risco abordados nos itens anteriores do programa. Cálculos poderão ser exigidos tendo como base os itens anteriores do programa. Espera-se que o profissional demonstre uma visão consolidada, permitindo desta forma uma recomendação adequada de alocação de investimentos em função do perfil dos investidores, suas reações na perspectiva de Finanças Comportamentais e do processo de decisão. (Para os cálculos as fórmulas serão fornecidas)”.

Certificação CEA vale a pena?

Se você for um universitário de Economia, você provavelmente já teve alguma pergunta, respondida com: depende.

Isso não muda para a pergunta, se a certificação CEA vale a pena. No entanto, podemos destacar alguns pontos.

Contudo, acreditamos que se você não quiser trabalha em banco ou no mundo de investimentos, talvez faça mais sentido você buscar informações de forma alternativa, sem precisar passar por uma certificação.

Além disso, como a Certificação de Especialista de Investimentos o próprio nome já destaca, talvez seja mais vantajoso para que possui experiência no mercado, ainda mais que para ser um especialista de fato, precisa de mais fontes de informações.

Entretanto, pode ser um passo interessante para aqueles estudantes que buscam estágio e já conseguem demonstrar para as empresas que possui conhecimento do mercado, mesmo que seja teórico.

Se estiver pensando que não precisa ter nível superior, você está certo, é comum muitas pessoas após verem o nome de ser um especialista em investimento, acredita que a Anbima exige um diploma para conseguir a certificação.

Dessa maneira, não precisa de ensino superior completo, tornando a certificação muito mais acessível para o público em geral. Além disso, a instituição facilita o caminho de universitários que querem investir em um certificado ainda durante a graduação.

No entanto, se você quiser atuar em consultoria de investimentos de forma autônoma, mesmo que precise de outra certificação, pode passar uma segurança maior para seus clientes.

Follow @oguiainvestidor

Follow @oguiainvestidor

DICA: Siga o nosso canal do Telegram para receber rapidamente notícias que impactam o mercado.