Follow @oguiainvestidor

Follow @oguiainvestidor

Continua após o anúncio

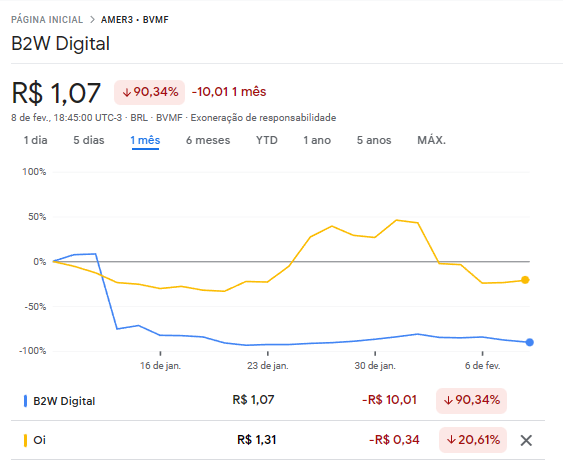

A situação das caloteiras da bolsa não parece nada fácil. Recentemente, Americanas e Oi passaram por uma forte onde de desconfiança do mercado e com razão. Com grandes problemas contábeis, ambas as operações precisam se refugiar em processos de recuperação judicial para evitar o encerramento completo de suas atividades. Mas qual companhia está mais longe de se recuperar?

A operadora Oi, que conseguiu proteção da Justiça contra seus credores um mês e meio depois de ter encerrado sua primeira recuperação judicial, apresentou à 7ª Vara Empresarial do Rio sua lista de credores. De acordo com o documento, a empresa apresenta 14 credores e uma dívida total de R$ 29,751 bilhões.

Os valores se referem à dívida consolidada da empresa em 31 de dezembro de 2022. O maior credor da operadora na relação é o Bank of New York Mellon, que aparece como trustee, ou seja, que administra títulos de dívida da Oi adquiridos por uma série de investidores. Ao todo, a instituição aparece como credora de US$ 1,73 bilhão do banco, o equivalente a R$ 9 bilhões. Em segundo lugar, com crédito em moeda nacional de R$ 8,26 bilhões, aparece o agente fiduciário GDC Partners. Em terceiro, a Wilmington Trust de Londres, que aparece como credora da Oi em três operações em dólar que, somadas, equivalem a US$ 1,03 bilhão (R$ 5,36 bilhões).

No entanto, apesar de preocupante, a situação da Oi ainda parece ser virtualmente melhor que a da Americanas. Os administradores judiciais da recuperação judicial das varejista informaram à Justiça que a dívida da empresa é de R$ 47,9 bilhões. O número é bem superior aos R$ 41,2 bilhões divulgados pela empresa quando entrou com o pedido de reestruturação e apresentou sua lista de 7,9 mil credores.

A dor de cabeça dupla

Quem possui uma dor de cabeça “dupla” com a situação é o Banco Itaú que possui quase R$ 5 bilhões a receber de Oi e Americanas juntas.

Com R$ 2,87 bilhões a receber da Americanas (AMER3), o Itaú (ITUB4) é também um dos principais credores financeiros da Oi (OIBR3, OIBR4), que ruma em direção a uma nova recuperação judicial.

O Itaú BBA aparece com R$ 2,03 bilhões a receber na lista de credores financeiros anexada pela Oi ao seu pedido de proteção contra cobranças, atendido pela Justiça na semana passada, informa o Valor. Procurado por meio de sua assessoria de imprensa, o Itaú optou por não comentar o assunto.

Entre os grandes bancos que atuam no país, o Itaú é de longe a instituição com maior exposição à Oi: o Bradesco tem R$ 34,4 milhões em créditos contra a operadora. O Santander aparece na relação com R$ 2,25 milhões a receber. Nada comparável, porém, ao banco de fomento China Development Bank, credor de R$ 3,82 bilhões. No processo de recuperação judicial da Americanas, a exposição dos dez maiores bancos credores da varejista é de R$ 23,4 bilhões, de acordo com a lista divulgada pela companhia.

No final do pregão desta quarta-feira (8) a Oi pediu extensão da recuperação judicial nos EUA.

Ambas as empresas acumulam quedas no último mês, gerando uma série de prejuízos financeiros a seus acionistas.

Follow @oguiainvestidor

Follow @oguiainvestidor

DICA: Siga o nosso canal do Telegram para receber rapidamente notícias que impactam o mercado.