Follow @oguiainvestidor

Follow @oguiainvestidor

Continua após o anúncio

Índice de conteúdo

O que é um ETF?

Um ETF — sigla em inglês para Exchanged Traded Funds —, se trata de um fundo de investimento de gestão passiva negociado em Bolsa. Dessa forma, ele replica um índice de mercado ou até mesmo uma carteira de ativos.

A diferença de um ETF para um fundo de gestão ativa envolve, basicamente, os objetivos. Enquanto o ETF sempre buscará replicar o seu índice de referência — seja o Ibovespa, S&P 500, IFIX, entre outros —, o fundo de gestão ativa deve superar o índice de referência escolhido, significando que ele sempre deve visar uma performance ainda melhor.

Por conta disso, um fundo de gestão ativa pode render mais. Porém, também pode gerar taxas e impostos mais elevados. O ETF, por outro lado, acaba tendo um custo mais baixo em decorrência da gestão passiva, visto que os gestores podem dar uma atenção mais pontual, além de permitir ao investidor ter acesso a uma diversificada cesta de ativos por meio de uma única cota.

(Imagem: Freepik@macrovector).

Então, o que é SHOT11 ETF?

Em resumo, o IT NOW S&P® KENSHO® MOONSHOTS Fundo de Índice, ou apenas SHOT11 ETF, é um ativo administrado pelo Itaú que replica a carteira do índice S&P® Kensho® Moonshots, calculado pela Standard & Poor’s.

Dessa forma, se você optar em investir nesse ETF, passará a ter acesso a 50 empresas listadas na Bolsa de Valores dos Estados Unidos que apresentam alto grau de inovação, de acordo com a metodologia proprietária da Standard & Poor’s (S&P).

“Esse índice foi desenvolvido pela S&P em 2016, com o objetivo de identificar 50 empresas, negociadas no mercado americano, que estão em um ciclo inicial de inovação. Utilizando uma metodologia proprietária, a S&P consegue medir inovação de uma forma quantitativa com esse índice.”

Itaú Corretora.

E para fazer o investimento nele, basta adquirir uma cota por qualquer corretora de valores, visto que o SHOT11 ETF é negociado na B3, a Bolsa de Valores do Brasil.

Qual é a composição do SHOT11?

De acordo com a Itaú Corretora, o SHOT11 ETF terá o objetivo de replicar as empresas listadas na carteira teórica do índice S&P® Kensho® Moonshots.

Dessa maneira, o ativo estará exposto a 50 empresas que apresentem alto grau de inovação e estejam posicionadas para crescer de maneira exponencial. Vale dizer que, embora o ETF seja brasileiro, a carteira conta com ações de empresas listadas na Bolsa dos Estados Unidos na composição.

“Reforçamos nosso protagonismo na democratização do acesso de investidores brasileiros a estratégias internacionais, com tickets de entrada acessíveis e transparência.”

Renato Eid, head de estratégia beta e integração ESG da Itaú Asset

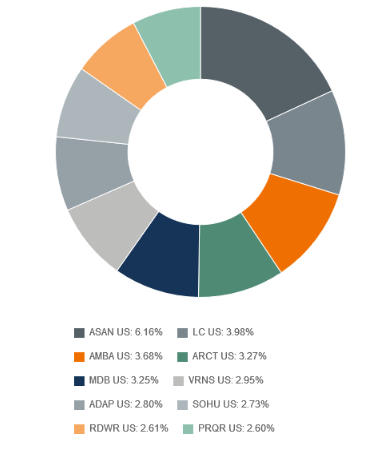

As principais companhias listadas, por exemplo, são as seguintes:

(Fonte: Itaú)

- Microvision (MVIS);

- Vuzix Corp (VUZI);

- The ExOne Company (XONE);

- ImmunityBio Inc (IBRX);

- Vir Biotechnology Inc (VIR);

- Yelp Inc (YELP);

- Asana (ASAN);

- LendingClub (LC);

- Ambarella (AMBA);

- Arcturus Therapeutics (ARCT);

- MongoDB (MDB);

- Varonis Systems (VRNS);

- Sohu (SOHU);

- Radware (RDWR);

- ProQR (PRQR).

Como é comum para ETFs, o ativo também conta com rebalanceamento. Afinal, o próprio índice de referência atualiza a sua carteira teórica de tempos em tempos. Assim, a composição pode adicionar ou excluir a ação de uma empresa buscando se igualar ao índice de referência.

Características do SHOT11 ETF

- Diversificação: Acesso a 50 ativos listados na Bolsa dos EUA com base no índice S&P® Kensho® Moonshots, calculado pela Standard & Poor’s, e mais exposição cambial;

- Aplicação Mínima: É possível começar a investir a partir de R$ 100;

- Cotização: D+0;

- Liquidação: D+2;

- Administrador e Gestor: Itaú Unibanco S.A;

- Custodiante: Itaú Unibanco S.A;

- Código de Negociação: SHOT11;

- Data de início: 23/06/2021;

- Patrimônio Líquido (17/09/21): R$ 15.010.486,69.

Custos do SHOT11 ETF

- Taxa de Administração: 0,50% a.a.;

- Imposto de Renda: 15% de IR sobre o ganho de capital para qualquer período de investimento, sem IOF e come cotas;

- Taxa de corretagem: Varia para cada corretora. Confira algumas opções taxa zero para negociação de ETF aqui;

- Taxa de custódia: Varia para cada corretora;

- Emolumentos: % cobrado pela B3 sobre o volume movimentado no dia. Consulte o valor no site da B3;

- Taxa de custódia (B3): % cobrado sobre o valor em custódia, conforme o valor da carteira.

Vantagens

Em primeiro lugar, o fato de estar exposto a 50 empresas por meio de um único ETF passa a ser uma solução muito prática, sobretudo para investidores iniciantes.

Ao mesmo tempo, serão empresas com um perfil de alto grau de inovação que estão listadas na Bolsa dos Estados Unidos.

Além disso, o investidor contará com um ativo bastante diversificado, visto que as companhias atuam em diferentes segmentos de negócio.

Desvantagens

Caso você deixe de concordar com a composição utilizada na SHOT11 ETF, não há como exigir mudanças nesse sentido.

Também, vale dizer que mesmo que as empresas guardem um alto potencial, isso não significa uma promessa de resultados consistentes. Por isso, há um grau de risco maior, mas natural para esse tipo de empresa.

Como é possível notar, há uma boa quantidade de taxas e outros custos que irão impactar em descontos no resultado final do investimento. Por isso, papel e caneta são importantes para calcular se o investimento vale a pena para sua realidade.

Follow @oguiainvestidor

Follow @oguiainvestidor

DICA: Siga o nosso canal do Telegram para receber rapidamente notícias que impactam o mercado.