Follow @oguiainvestidor

Follow @oguiainvestidor

Continua após o anúncio

A companhia Desktop (DESK3) está ganhando espaço no mercado financeiro após sua estreia na B3, a Bolsa de Valores brasileira. Com isso, saiba tudo sobre a empresa.

Índice de conteúdo

IPO da Desktop

A empresa protocolou seu pedido de IPO em maio deste ano. A oferta era primária (quando os recursos vão para o caixa da empresa) e secundária (quando as ações de acionistas são vendidas).

A oferta consistia em 30.435.000 ações ordinárias. Podendo ser acrescida de 20%, ou seja, mais é 6.087.000 ações ordinárias. Além de mais 15% do lote suplementar, isto é, de 4.565.250 ações ordinárias. Caso todas sejam vendidas, a empresa terá um free float de 44,89%.

A oferta secundária, por sua vez, serviu para que a Makalu Partners, que administra a participação do controlador da companhia, o fundo norte-americano HIG Capital, venda uma fatia no negócio.

O IPO teve como coordenadores Itaú BBA, UBS BB, BTG Pactual e Bradesco BBI.

O papel DESK3 fechou seu primeiro pregão na Bolsa brasileira com alta de 3,19%, a R$ 24,25. Na máxima do dia, o papel chegou a subir 10,21%, a R$ 25,90.

A companhia precificou sua ação a R$ 23,50 na oferta inicial de ações. O preço ficou perto do piso da faixa estimativa que ia de R$ 23 a R$ 28. A empresa captou R$ 715 milhões no IPO.

A ação da Desktop (DESK3) fez a sua estreia na B3 na quarta-feira (21) em alta, mas bem longe das máximas do dia. Entretanto, até o momento dessa publicação ela acumula apenas uma alta de 1,70% desde o valor da estreia do seu IPO.

As ações da Desktop (DESK3) são uma indicação aberta da equipe da Levante, com análise completa em relatório e vídeo no Youtube (MAIS ABAIXO).

De acordo com o prospecto divulgado pela companhia, a Desktop pretende utilizar 70% dos recursos captados em crescimento orgânico, 20% em aquisições e 10% para reforço de caixa.

Sobre a Desktop

A Desktop é a maior Provedora de Serviços de Internet (ISP, ou Internet Service Provider) do interior de São Paulo, segundo a Anatel, e uma das maiores do Brasil, prestando serviços de internet de banda larga com fibra óptica de alta velocidade voltada principalmente ao consumidor Pessoa Física.

A companhia foi criada em 1997 em Sumaré, interior de São Paulo, e vem desenhando um plano de crescimento via aquisições desde que o HIG Capital comprou 60% da empresa, no ano passado.

Em resumo, em 2019, a empresa possuía 135 mil assinantes e, a partir de 2020, com o aporte de um fundo de investimento, passou a focar no crescimento, entrando em nove cidades e chegando a 215 mil assinantes.

Dessa forma, em 2021, acelerou ainda mais sua expansão, entrando em 28 novas cidades e atingindo 321 mil assinantes até maio. Além disso, a Desktop tinha mais de 16.500 km de redes próprias de fibra óptica, com mais de 321 mil usuários ativos, espalhados por 53 cidades do interior.

A Desktop desenvolveu um modelo de negócios eficiente e escalável, por meio de um sólido planejamento cujo principal pilar é a satisfação do cliente. Dessa forma, a provedora de serviços sustenta sua expansão da rede de fibra óptica, como também promove esforços para venda de serviços e atendimento ao cliente, por meio de um criterioso processo de análise de demanda regional e foco no retorno sobre o capital investido.

Resultados da Desktop

O lucro líquido subiu 22% na comparação anual, indo de R$ 21,831 milhões em 2019 para R$ 26,593 milhões. Enquanto isso, em 2020, a receita líquida de serviços teve alta de 47% na comparação com 2019, totalizando R$ 167,086 milhões.

| Desempenho Financeiro | 1T19 | 1T20 | Var. |

| Lucro Líquido | R$ 26,593 | R$ 21,831 | 22% |

| Receita Líquida | R$ 167,086 | R$ | 47% |

Estrutura acionária

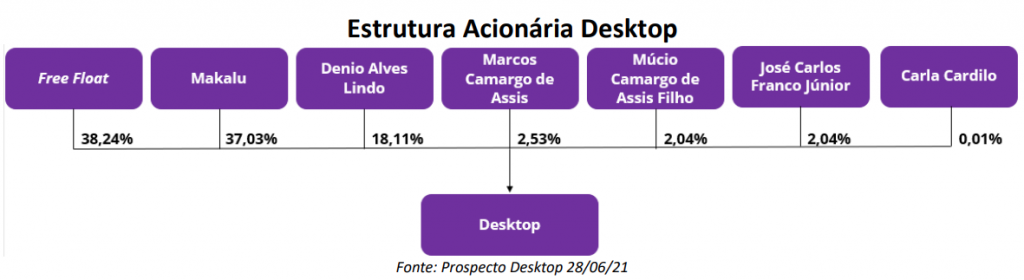

O capital social da Desktop é de R$ 74.981.084,61, representado por 56.533.686 ações ordinárias. Dessa forma, após o processo de IPO, é esperado que a estrutura societária da Companhia fique representada pela figura a seguir.

Desktop no Reclame Aqui

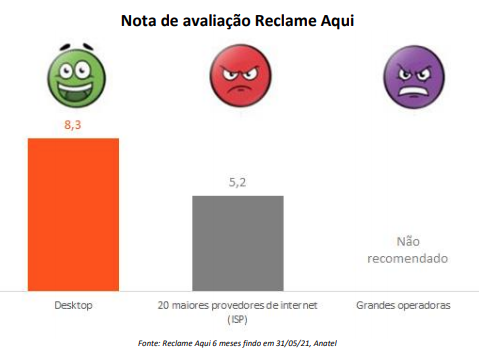

Não colocamos as grandes operadoras, devido ao alto volume de críticas e à falta de respostas, levando o que as leva a possuir o status de “não recomendado”.

Em resumo, a companhia trabalha com o foco de internalizar as atividades que envolvem a interação com o cliente final. Dessa forma, todas as atividades são realizadas por equipes próprias, o que melhora a produtividade e qualidade do serviço prestado.

De acordo com o Melhor Plano, site comparador de planos de internet, a Desktop foi considerada a internet mais rápida de Sumaré, Hortolândia, Campinas e Piracicaba em 2021, cidades que representavam aproximadamente 51% da base de clientes total da empresa em março, comprovando o nível de serviço superior oferecido.

Levante Investimentos faz análise sobre a companhia

De acordo com a análise divulgado pela Levante, ela destaca que a Desktop é uma das grandes companhias brasileiras. Além disso, recomenda entrada na oferta pública inicial (Initial Public Offering – IPO) da empresa, com um preço limite de R$ 28,00, sendo no patamar mais alto da faixa indicativa de preço.

Nesse sentido, a Levante Investimentos transparece pela análise que qualquer preço dentro da faixa apresenta uma boa oportunidade de investimento.

Dessa forma, ela destaca três grandes pontos para a tese de investimentos para a entrada em Desktop:

- Oportunidade de crescimento e consolidação regional, muito em função da tendência de perda de mercado de grandes players do segmento para provedores regionais;

- Nível de serviço e qualidade da rede superiores, configurando vantagem competitiva em relação às empresas concorrentes, comprovados pelos resultados positivos nas métricas de satisfação de clientes e uma rede própria e integrada de fibra óptica;

- Valuation atraente, mesmo no teto da faixa e considerando dois modelos distintos (múltiplo EV/EBITDA e projeção de fluxo de caixa descontado).

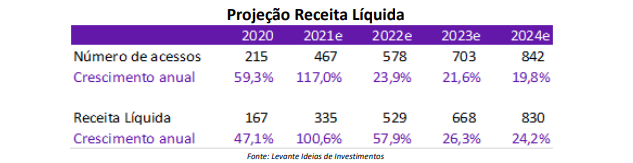

Além disso, a Levante Investimentos faz projeções para os números da companhia nos próximos anos, considerando um aumento do ticket médio em linha com a inflação, não perdendo sua margem.

Follow @oguiainvestidor

Follow @oguiainvestidor

DICA: Siga o nosso canal do Telegram para receber rapidamente notícias que impactam o mercado.