Follow @oguiainvestidor

Follow @oguiainvestidor

Continua após o anúncio

O conselho de administração da Lojas Renner (LREN3) aprovou o pagamento de R$ 159 milhões em juros sobre o capital próprio.

Ou seja, o pagamento do provento, referente ao segundo trimestre de 2022, será feito a partir de 11 de julho, sem atualização monetária, aos acionistas posicionados em 28 de junho deste ano.

Com isso, as ações passam a ser negociadas como “ex-JSCP” a partir do dia 29.

Logo, o conselho aprovou o pagamento, também em 11/07, dos proventos referentes ao primeiro trimestre, no valor de R$ 141,4 milhões (R$ 0,1439 por ação), aprovados em 17 de março.

A salvação do Varejo? Renner volta a operar em níveis pré-pandemicos

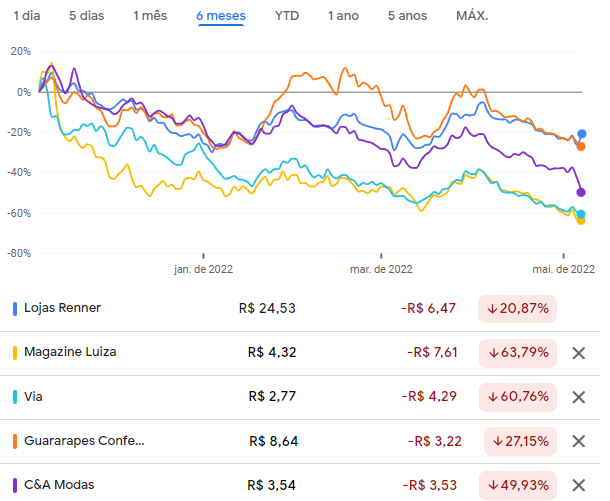

O varejo brasileiro é um dos setores da bolsa que mais sofre com as volatilidades. Afinal, ao estar ligado diretamente ao consumo da população, qualquer cenário que indique uma nova queda da economia mandas estas ações para o fundo do poço. E a economia de crise que vivemos não facilitou a vida destas companhias:

No entanto o resultado operacional da Renner no primeiro trimestre do ano, abre alas para as companhias e prova que o setor ainda pode render lucros no mercado. Mas será que renderá lucros na bolsa?

O que esperar da Renner?

A Lojas Renner (LREN3) anuncia um resultado robusto para o primeiro trimestre do ano — com os volumes de venda começando a retomar aos patamares pré-pandemia e as margens gradativamente voltando aos níveis históricos.

A Renner teve uma receita líquida de R$ 2,2 bilhões no período — uma alta de 63% na comparação com 2021 e de 35% na comparação com 2019, o último ano antes da covid. A Renner teve um janeiro fraco, um fevereiro um pouco melhor e um mês de março “muito forte”, o CFO Daniel Martins.

Segundo ele, abril manteve a mesma tendência positiva de março, com crescimento double digit em comparação a 2019 tanto no fluxo de clientes quanto no tíquete médio e no volume de peças vendidas. O CFO disse que a Renner não tem sentido na ponta o impacto da alta dos juros e da inflação nas alturas — um cenário que tende a reduzir o apetite do consumidor.

“Acho que existe uma certa demanda reprimida As pessoas ficaram muito tempo sem sair de casa e agora que estão voltando para o ambiente social tem que renovar o guarda-roupa,” disse ele. “Além disso, há uma troca de consumo: na crise, as pessoas acabam deixando de gastar com itens de tíquete alto, como uma geladeira, e vão mais para os itens básicos.”

O primeiro trimestre também marcou uma recuperação das margens da Renner. No quatro trimestre, a empresa havia apresentado uma margem bruta abaixo de 2019. Neste tri, a margem já veio no mesmo nível (55,3% em 2019 vs. 55,1% este ano).

Já na margem EBITDA, o gap ainda é relevante. No primeiro trimestre de 2019, a Renner teve margem EBITDA de 25%; neste tri, 17,2%. “Estamos vindo de 3 anos de inflação recorde e isso traz uma pressão inflacionária muito grande.

Até conseguimos repassar pro consumidor, mas tem uma questão de ganho de escala: com a queda nos volumes dos últimos anos e o custo subindo, isso naturalmente pressiona a margem. Com a retomada do volume que estamos vendo, isso tende a normalizar,” disse Daniel.

Há ainda um componente adicional: a participação das vendas digitais aumentaram nos últimos anos e “essa é uma operação que ainda não está rodando em sua eficiência máxima.” A expectativa da Renner é que a margem EBITDA vá gradativamente retomando aos níveis pré-pandemia este ano, mas que ela só volte a operar nos níveis históricos em 2023 ou início de 2024.

Follow @oguiainvestidor

Follow @oguiainvestidor

DICA: Siga o nosso canal do Telegram para receber rapidamente notícias que impactam o mercado.