Follow @oguiainvestidor

Follow @oguiainvestidor

Continua após o anúncio

Para quem investe com foco no longo prazo, pensando em renda passiva e viver de dividendos, a data com é a data mais importante para esta estratégia de investimentos. Quando você adquire ações ou cotas de fundos imobiliários, tem direito ao recebimento da distribuição de seus lucros. Assim, por meio de comunicado publicado na Bolsa de Valores, B3, a empresa divulgará, dentre outras informações, qual será a data com. Basicamente, é a data limite estabelecida pela empresa para que seus acionistas ou cotistas tenham direito ao recebimento dos proventos que são distribuídos.

A data com é estabelecida conforme cada empresa, pois não há uma regra estipulada de qual deve ser definida. Sendo assim, o investidor terá de ficar atento aos comunicados para poder ter o controle sobre sua carteira de investimentos e, se for o caso, tomar decisões de compra ou venda de papéis.

Índice de conteúdo

O que é data com?

A data com nada mais é que a data que você deve estar com as ações ou fundos imobiliários em carteira para que, então, tenha direito ao recebimento aos proventos anunciados pela empresa. O mais popular dos proventos são os dividendos e JCP. Entretanto, os proventos também poderão advir de bonificações e, até mesmo, subscrições de ações ou fundos imobiliários.

Desse modo, para que você que investe com foco na renda passiva, é indispensável entender o que significam os termos data com e data ex. Sendo as chamadas datas de corte, onde é estabelecido quem tem direito, ou não, ao recebimento dos proventos a serem distribuídos.

Geralmente, quando a empresa divulga seus resultados em certo período do ano, no mesmo comunicado, informa quando ocorrerão as datas de pagamentos dos proventos. Sendo assim, se o investidor tem interesse em seus recebimentos, deverá manter suas ações compradas até a data com. Ainda mais, estabelece que somente as ações compradas até aquela data que serão consideradas. Isso quer dizer que, a partir do dia posterior à data com, quem comprar ações, essas serão consideradas ex-dividendos, ou seja, será a chamada data ex.

Em resumo, a data com é o dia que, se você tiver ações de empresa ou cotas de fundos imobiliários, será elegível para receber os proventos, que cairão em sua conta da corretora. Por oportuno, você deve entender que data de liquidação do valor na corretora de valores difere de data com.

Imagine-se navegando em alto mar sem uma bússola. Cada onda representa uma decisão financeira, e sem orientação, é fácil se perder nas correntezas do mercado. É aí que entra a consultoria financeira. Como um farol na escuridão, ela oferece direção clara e segura para alcançar suas metas.

É por isso que o Guia do Investidor orgulhosamente lançou o GDI Finance, com a missão de ser o mapa para o seu sucesso financeiro, mas também para navegar junto ao seu lado. Com anos de experiência, nossos consultores são como capitães experientes, guiando-o pelas águas turbulentas da economia.

Desde a navegação para a aposentadoria tranquila até a jornada para aquisição de bens, o GDI Finance foi criado para simplificar sua trajetória. Com estratégias personalizadas e insights precisos, transformamos desafios em oportunidades e sonhos em realidade.

É hora de aprender a navegar tranquilo por águas turbulentas, alcançaremos horizontes que você nunca imaginou possíveis. Conheça a nossa consultoria financeira hoje mesmo.

Diferença entre data com e data de liquidação

A data de liquidação é aquela em que você receberá, de fato, em sua conta da corretora de valores os valores advindos de ativos do mercado financeiro. E esta data, quanto aos ativos de renda variável, é a conhecida como D+2, isso quer dizer que os valores negociados serão debitados em conta em dois dias úteis. Este prazo nada mais é do que um processo entre corretora de valores e bolsa de valores, para que o dinheiro da transação seja compensado.

Desse modo, a data com não tem ligação nenhuma com a data de liquidação. Sendo assim, o que valerá para ter direito ou não ao pagamento dos proventos será a data que realizou a compra ou venda na corretora, aquela que aparece em sua nota de corretagem.

A Data Com afeta a cotação da ação?

Em síntese, no dia data-ex a ação tem no seu preço, logo, na abertura do mercado de ações, um desconto proporcional ao valor dos proventos anunciados pela companhia. Isso quer dizer que, no dia anterior da data ex, o preço de uma ação terá o desconto do valor pago de provento no preço do papel.

Em outras palavras, na data ex as ações sofrem um reajuste para baixo, no mesmo valor dos proventos que foram, na data com, distribuídos entre os acionistas ou cotistas. Isso acontece porque a empresa dividiu os seus lucros e, consequentemente, estes lucros não fazem mais parte do preço.

Mas pense sob a perspectiva de que, no final das contas, você não está perdendo no valor da ação, tendo em vista que, no dia anterior, recebeu o valor que está sendo descontado.

Como, por exemplo: no dia anterior a data ex o valor da ação estava sendo cotado a R$ 20. E a empresa anuncia o pagamento de R$ 0,20 de dividendos por ação. Nesse caso, na data ex, a ação abrirá no valor de em torno de R$ 19,80.

Ou seja, esse desconto acontece porque o valor de R$ 0,20, naquele dia, está saindo do caixa da empresa. E, assim, deve ser descontado. Consequentemente, a companhia passa a valer menos, após a diminuição do seu capital.

Vale ressaltar que as ações continuam sendo negociadas normalmente no pregão, independentemente da data ex. A diferença, consequentemente, é que as ações serão negociadas ex-dividendos, e, como dito, o investidor passa a não ter direito sobre o recebimento dos proventos comunicados.

Nesse sentido, ao comprar ações a partir desta data você terá direito aos pagamentos referente aos lucros da empresa que serão anunciados no futuro. Assim, não conseguirá saber, exatamente, a data de pagamento, nem tampouco o valor dos proventos por ação.

Isso quer dizer que se uma empresa paga, por exemplo, os dividendos somente uma vez por ano vai demorar a receber o próximo. Desse modo, se alguém compra os papéis a partir do dia posterior a data do período, os proventos serão recebidos somente no próximo ano.

Dica para estratégia na compra de ações com foco em dividendos

Ao que se percebe no mercado, em geral, quando acontece o anúncio pela empresa de pagamento de dividendos, data com e data ex, há especulação no mercado. Imediatamente depois deste comunicado, o preço dos papéis tendem a subir, principalmente se aquela empresa, costumeiramente, é uma boa pagadora de dividendos.

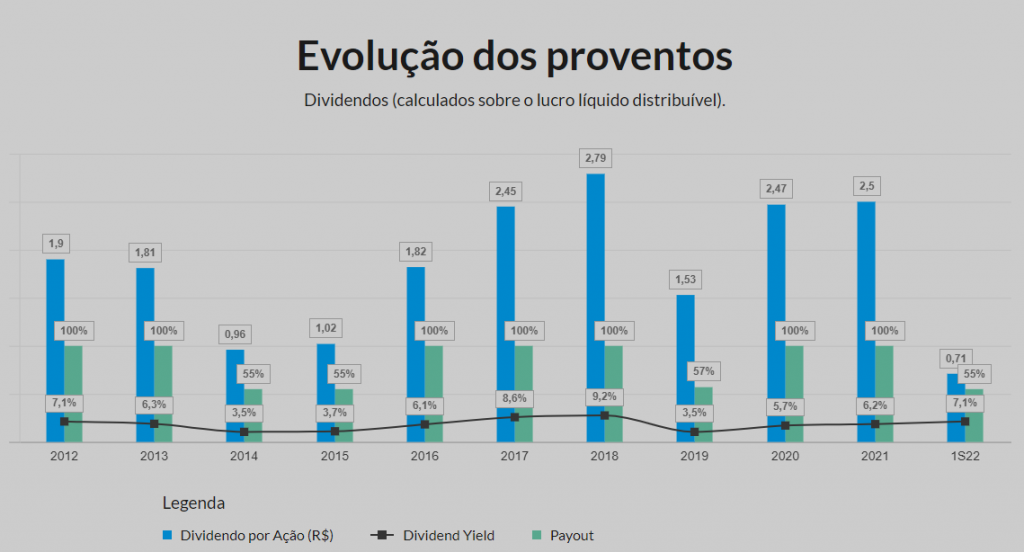

Dessa forma, vale a pena sempre acompanhar de perto o histórico de pagamento de proventos da empresa, antes da tomada de decisão de compra. Pois, com isso, você poderá se antecipar em suas estratégias de compra e venda de ações, sobremaneira quando seu foco for o recebimento de dividendos.

Por exemplo, pelo histórico, você sabe que as ações da siderúrgica Gerdau (GGBR4) são pagas em agosto, quando a empresa costuma enviar o comunicado oficial aos seus acionistas. Então, em julho, você pode se antecipar e comprar suas ações, pois, se você deixar para comprar em agosto, possivelmente pagará mais caro pelo ativo.

O que é data ex?

Ao contrário da data com, a data ex é a data que você não tem mais direito a receber os proventos daquele período divulgado. Sendo assim, ela será considerada somente para o próximo comunicado. A data ex passa a valer no dia posterior a data com, então, essas datas são servem para limitar a data do direito aos proventos.

Dentre os motivos para existir essa data de corte é para evitar especulações no mercado, ou seja, comprar as ações somente em razão dos dividendos, com a intenção de vender imediatamente depois. Sendo assim, de nada adianta sair comprando ações um dia antes do pagamento, como forma de se aproveitar dele, pois você precisará realizar a compra até a data limite, a qual é a data com, para, então, ter direito de receber.

Em suma, data ex nada mais é que o dia subsequente à data com. Então, se você é iniciante no mundo dos investimentos, pode pensar que seria uma boa estratégia comprar uma ação quando estiver próximo da data de pagamento dos seus proventos. Porém, na prática, esta tática pode ser inviável.

A companhia é obrigada a distribuir os lucros?

Conforme a Lei das Sociedades Anônimas (Lei n° 6.404/1976), em caso de omissão no seu estatuto social quanto ao valor, deverá distribuir seus lucros a cada exercício fiscal, na proporção mínima de 25% de sobre os seus lucros líquidos. Sendo este valor dividido, por igual, a todos os acionistas ou cotistas.

Em síntese, o chamado lucro líquido é o resultado dos lucros após os descontos tributários, a serem pagos pela companhia, de Imposto de Renda (IR) e CSLL (Contribuição Social sobre o Lucro Líquido).

Ainda, a depender da empresa, também poderá distribuir seus lucros através de Juros sobre Capital Próprio (JCP), a depender de seu estatuto social.

Ou seja, ao menos uma vez por ano, logo após a apresentação dos resultados pelos demonstrações financeiras obrigatórias, diante de seus lucros, a companhia deverá os distribuir proporcionalmente aos seus acionistas. Sendo isso feito por meio de dividendos e/ou JCP. Proventos estes que logo abaixo você entenderá as diferenças. De antemão, saiba que ambos são maneiras de distribuição dos lucros da companhia.

Desse modo, a data de pagamento da distribuição dos lucros da empresa não é determinada em lei, há somente a regra que seja uma vez ao ano. Assim, as datas podem, ou não, ser diluídas no decorrer do ano, mensal, bimestral, trimestral ou semestralmente, isso depende da estratégia de negócios da empresa.

Como funciona data Com, na prática?

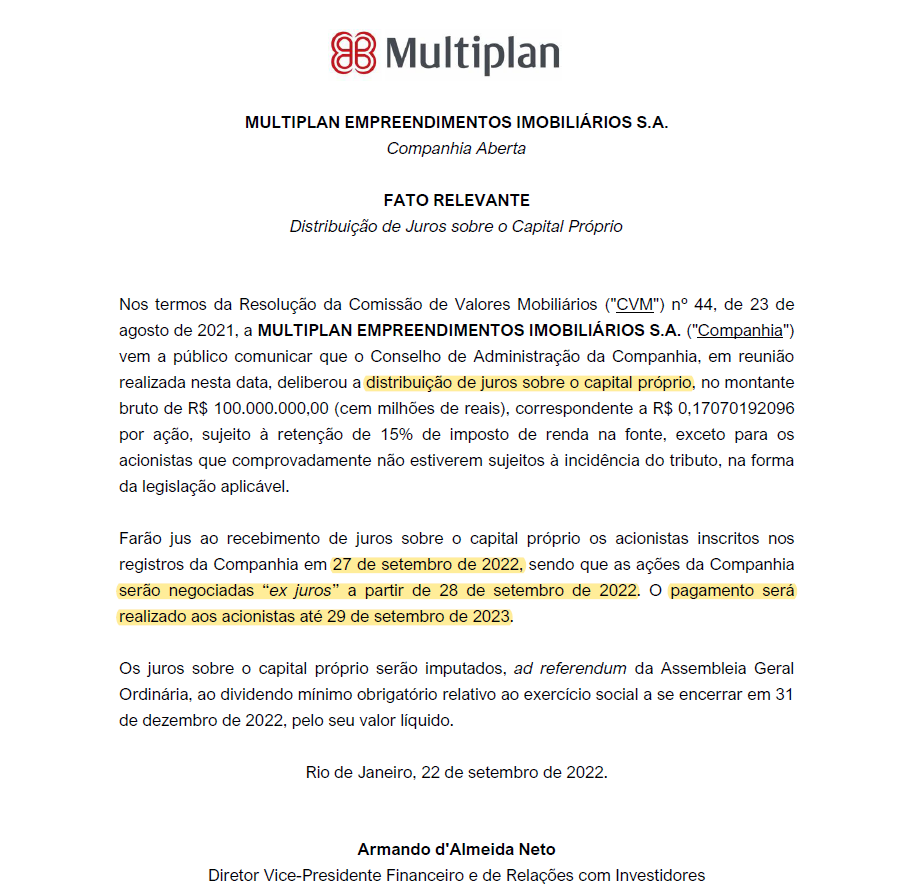

Materializando para a prática como funciona a data com, a Companhia Multiplan (MULT3), anunciou em 22 de setembro de 2022, com bastante antecedência, que realizará o pagamento dos JCP somente em no dia 29 de setembro de 2023 – lembrando que não existe uma data fixa para o pagamento de proventos, desde que o faça uma vez ao ano, então sim, a empresa pode usar de estratégias como esta.

Então, a em setembro de 2022 que pagará pagamento de JCP no dia 29 de setembro de 2023. Porém, a data com foi ono dia 27 de setembro de 2022, e, consequemente, a data ex foi a partir do dia de 28 de setembro de 2022. Confira o documento oficial:

Agora, vamos acompanhar como ficaram o preço das ações após a publicação do comunicado de pagamento dos proventos. Note que neste exemplo, pouco tempo depois do anúncio da data de anúncio dos proventos houve alta no preço das ações.

Aqui vale lembrar que esta não é uma recomendação de compra ou venda, tudo depende de estudo sobre o ativo, antes de qualquer negociação.

O que são dividendos?

O investidor pode usufruir de duas formas de renda passiva no mercado financeiro: valorização dos ativos e por meio do recebimento de dividendos. Toda empresa, obrigatoriamente, deve dividir parte de seu lucro aos seus acionistas, e isso é feito através dos dividendos.

Os dividendos são pagos por empresas de capital aberto no mercado de ações, por meio dos Fundos Imobiliários (FIIs) ou fundos ETF, para cada categoria, existe uma forma de pagamento.

Seja como for, vale lembrar ser um direito do investidor, ainda que o papel do ativo não esteja valorizando e até mesmo, se o estiver negativo. São questões tratadas em separado, ou seja, a rentabilidade de um ativo pela valorização de seu preço difere do recebimento de dividendos.

Diferença entre dividendos e JCP

Em suma, ao comprar um ativo o investidor passa a ter uma fração do ativo. Por outro lado, a empresa ou gestor do fundo, deve remunerar os investidos, em razão do capital que aportou. Entretanto, enfatiza-se que os dividendos somente devem ser pagos se a empresas obtiverem lucros. Do contrário, não há que se falar em pagamentos de dividendos.

Reitera-se o lembrete de que ações, Fundos Imobiliários e ETFs são ativos de renda variável, ou seja, não há rentabilidade prefixada. Assim, não é possível prever, com assertividade, se irá ter prejuízo ou lucro.

Dito isso, importante aprender a diferença entre dividendos e JCP. Ambos são proventos que os acionistas recebem quando as empresas terem seus lucros. Mas, afinal, quais são as diferenças entre eles?

Em síntese, para o acionista, a diferença evidente está acerca na tributação. Os dividendos são isentos do pagamento de imposto de renda, por outro lado, nos JCP há retenção, direto da fonte, de 15% de IR. Vale frisar que o investidor não precisa se preocupar com o pagamento de DARF (Documento de Arrecadação de Receitas Federais), logo que este é descontado diretamente da fonte pagadora. Em outras palavras, o IR é descontado antes que o valor dos proventos seja repassado aos investidores.

Do ponto de vista do investidor, isso pode parecer ruim, mas saiba que existem benefícios. Ao aspecto contábil, a distribuição dos JCP traz redução dos impostos da empresa, tratando-se de um benefício fiscal do governo para incentivar os investidores. Consequentemente, repercute em seus lucros. Que, então, são distribuídos aos acionistas através do, como a próprio já diz, Juros sobre Capital Próprio.

Neste ínterim, para efeitos contáveis e financeiros, os JCP são classificados para as empresas como despesas financeiras. Em resultado, os JCP funcionam como se fosse empréstimo, em que são descontados do lucro tributável da empresa e, dessa forma, repassado, proporcionalmente, o remanescente dos lucros aos acionistas.

Como funcionam os pagamentos dos dividendos?

De antemão, ações e FIIs estão na categoria de renda variável. Isso significa não haver uma rentabilidade fixa, como o próprio nome já diz, é um mercado com preços variáveis em seus papéis. Estes ativos oscilarão conforme a movimentação do mercado financeiro, que, principalmente, reflete como está a economia, mundial e nacional.

Seja como for, sem dúvidas o foco das empresas é realizar lucros, pois somente assim se manterá ativo no mercado. Ao passo que uma empresa abre seu capital na bolsa de valores, tem como principal objetivo angariar custos para expansão do negócio, para seu fluxo de caixa, ou até mesmo para pagar suas dívidas e progredir.

Em contrapartida, ao receber o capital dos investidores, ocorrerá o que se chama ganha-ganha. Ou seja, como contraprestação, deverá remunerar seus acionistas com proventos (dividendos e/ou JCP) e com a valorização dos preços das suas ações.

Similarmente ocorre com os dividendos dos FIIs, onde há distribuição dos dividendos para os cotistas do fundo. Abaixo entenderá as particularidades quanto aos proventos advindos de FIIs e de ações.

Nesse ínterim, vale a pena falarmos mais sobre as ações preferenciais e ordinárias, que também entram diferentes classes de ações, com diferença nos valores de dividendos. Dividendos o que significa

Ações

Na bolsa de valores brasileira quanto em bolsas internacionais as ações de uma empresa são representadas por letras e números. Uma sequência que identifica a empresa no momento da negociação.

Contudo, na B3 as regras são um pouco diferentes. Dessa maneira, as classes de ações estão sendo representadas por três números principais e diferentes que indicam qual o tipo de papel estará sendo negociado.

Ações Ordinárias

Ações ordinárias representadas pelo código de negociação com final 3 tem uma peculiaridade. Sua característica principal é a garantia de direito a voto em caso de uma assembleia de acionistas.

Contudo, isso não acontece regularmente para os pequenos investidores. Somente os investidores majoritários ou os que possuem maior quantidade de ações tem o direito ao voto.

Dessa forma, não fazendo muito sentido o investimento em poucas ações desse tipo. Contudo, o tipo de ação ordinária oferece ao investidor uma garantia chamada de tag along. O que garante uma proteção para o acionista caso haja mudança de controle acionário. Dividendos o que significa

Ações preferenciais

Ações preferenciais se caracterizam por apresentarem o final 4 em suas ações. Sua principal característica é garantir a preferência na divisão de dividendos e do juros sobre o capital próprio entre acionistas.

Outra característica dessa ações é que, caso haja pedido de falência de uma empresa, os acionistas também têm um direto. Direito esse de recuperar parte do que foi investido em primeiro lugar.

Outro ponto positivo das ações preferenciais é a maior liquidez de seus papéis negociados na bolsa de valores. Dessa forma, tornando as ações mais líquidas e com as melhores perspectivas para os investidores.

Como principais desvantagens estão em não dar ao acionista o direito ao voto nas assembleias. Muito menos garantir o tag along caso haja falência da empresa, o que é garantido por Lei nas ações ordinárias. Além disso, as ações preferenciais também podem ter duas subdivisões. Em classes A e B o que gera códigos com finais 5 e 6 respectivamente. Cabe ao investidor verificar cada código antes de realizar o investimento.

Unit

Os certificados de depósito de ações ou ações Units são ativos compostos por outros ativos, ou ativos diferentes. Com o final de seus códigos terminando com a numeração 11.

O que compõe uma ação Unit são as diversas ações que formam o ativo. Dessa forma podendo esse ativo conter ações preferenciais, ações ordinárias e bônus de subscrição.

Contudo, cada empresa define como serão formados os ativos, como também decidem quais ações irão compor a Unit da empresa. Porém, não necessariamente as Units precisam ter um determinado número de ações ON, PN ou bônus.

São exemplos de Units as da Sanepar (SAPR11) na qual é formada por duas ações preferenciais e uma ação ordinária na sua carteira. Assim, como as do Banco Santander (SANB11) que tem em sua carteira uma ação preferencial e uma ação ordinária.

Também é característico desse tipo de ação alguns direitos garantidos, como nas outras ações. Sendo assim, os acionistas que possuem Units tem o direito de votar em assembleias. Assim como, também tem a preferência em receber os lucros e proventos.

Sempre respeitando as proporções de ações que fazem parte da carteira de investimentos. Em grande parte das vezes as empresas formam Units para garantir um aumento de liquidez. E assim, influenciar um melhor valor da empresa na B3.

Ações Ordinárias vs Ações Preferenciais

Existem dois tipos principais de ações: ações ordinárias e ações preferenciais. Investidores cotidianos que investem em ações individuais geralmente detêm ações ordinárias.

No entanto, as ações ordinárias sempre tenham direito a voto, se oferecerem um dividendo, não é garantido. Isso porque mesmo que uma empresa tenha pago dividendos de ações ordinárias regularmente por anos, o conselho de administração pode decidir acabar com isso a qualquer momento. Dividendos o que significa

Contudo, as ações preferenciais, por outro lado, geralmente têm uma maior reivindicação de dividendos. Embora não tenham direito a voto, os acionistas preferenciais têm mais certeza de receber dividendos a uma taxa fixa, sendo priorizados para receber pagamentos de dividendos perante acionistas comuns.

Dessa maneira, esses pagamentos regulares e definidos significam que as ações preferenciais funcionam como títulos.

Os preços das ações preferenciais geralmente também estão sendo consistentes como os preços dos títulos e podem não oferecer o potencial de crescimento que a maioria das ações ordinárias faz.

No entanto, caso uma empresa falir, os acionistas preferenciais recebem pagamentos perante acionistas comuns.

Entretanto, todos os detentores de títulos da empresa, no entanto, são pagos antes dos acionistas preferenciais.

Tributação dos dividendos

Isenção de imposto de renda

Portanto, os dividendos também são preferidos pelos acionistas porque são tratados como receita isenta de impostos no Brasil. Da mesma forma, investidores em busca de ganhos no curto prazo podem focar em comprar ações com a estratégia de receber os dividendos. É importante ficar de olho sempre na Agenda Dividendos 2022.

Ao mesmo tempo, uma redução no valor dos dividendos ou uma decisão de não fazer qualquer pagamento de dividendos pode não se traduzir necessariamente em más notícias sobre uma empresa.

Por exemplo, a empresa pode querer reinvestir o dinheiro que seria distribuído para acionistas no próprio negócio, gerando ainda mais valor ao acionista, no longo prazo. E possivelmente, no futuro pagar dividendos.

Diferença na Tributação entre Dividendos e Juros sobre Capital Próprio (JCP)

Em síntese, para o acionista, a diferença evidente está acerca na tributação. Os dividendos são isentos do pagamento de imposto de renda, por outro lado, nos JCP há retenção, direto da fonte, de 15% de IR. Vale frisar que o investidor não precisa se preocupar com o pagamento de DARF (Documento de Arrecadação de Receitas Federais), logo que este é descontado diretamente da fonte pagadora. Em outras palavras, o IR é descontado antes que o valor dos proventos seja repassado aos investidores.

Do ponto de vista do investidor, isso pode parecer ruim, mas saiba que existem benefícios. Ao aspecto contábil, a distribuição dos JCP traz redução dos impostos da empresa, tratando-se de um benefício fiscal do governo para incentivar os investidores. Consequentemente, repercute em seus lucros. Que, então, são distribuídos aos acionistas através do, como a próprio já diz, Juros sobre Capital Próprio.

Neste ínterim, para efeitos contáveis e financeiros, os JCP são classificados para as empresas como despesas financeiras. Em resultado, os JCP funcionam como se fosse empréstimo, em que são descontados do lucro tributável da empresa e, então, repassado, proporcionalmente, o remanescente dos lucros aos acionistas.

JCP; investidor paga IR | Proventos diminuem?

Essa é uma pergunta comum, pois muitos correlacionam a isenção de IR aos valores de seus proventos. Claro que tudo depende da estratégia de investimentos de cada um. Entretanto, vale esclarecer este ponto importante: ainda que no caso dos JCP o investidor pague IR, no montante de 15%. Este valor tributado é menor que o IR é descontado antes do dividendo pago pela empresa aos seus acionistas ou cotistas, que é em torno de R$ 25% (confira a imagem para facilitar a visualização).

Portanto, embora ocorra a retenção de 15% de IR dos acionistas, a depender da estratégia de investimentos, bem como sobre a estrutura dos negócios empresariais, os pagamentos de JCP podem ser atrativos. Ocorre que, em razão da diminuição de tributação, a empresa poderá economizar, refletindo diretamente em seus lucros. Além disso, como as empresas possuem este benefício fiscal, os JCP podem ser distribuídos de maneira mais frequente aos seus acionistas.

Para simplificar o entendimento, os dividendos cairão em sua corretora após todos os impostos serem pagos pela companhia, dessa forma, você estará isento de pagamento de IR. Entretanto, no caso dos JCP, está em uma fase anterior, onde os impostos ainda não pagos, assim, o percentual a alíquota de 15% de IR deve ser paga pelo investidor. De maneira bem simplificada, veja como funciona:

Contudo, teoricamente é mais vantajoso para ambas as partes, investidor e empresa, a diminuição da tributação, como acontece com os JCP. Ou seja, melhor seria se os JCP fossem pagos na totalidade dos lucros da empresa. Porém, isso não é permitido, pois toda empresa somente pode pagar JCP até o limite da Taxa de Juros de Longo Prazo (TJLP) sobre seu capital social. Este capital social nada mais é que uma fatia do parcela do patrimônio líquido da empresa.

Por fim, não se pode esquecer a categoria de empresa também influencia na estratégia de escolha entre os pagamentos de proventos, por dividendos ou JCP. Como, por exemplo, no segmento de construção civil, muitas vezes, acaba sendo mais vantajoso o pagamento de proventos na forma de dividendos. Tendo em vista que, para as construturas em geral, a tributação de IR é baixa, cerca de 4%.

Então, continuando no exemplo acima, se uma construtura escolher pagamento de proventos por meio de JCP, não seria nada vantajoso. Pois, a tributação de 15% de IR feita pelo acionista, no ato do recebimento, não é benéfico nem para os sócios da empresa.

Por fim, vale dizer, também, que os JCP são uma maneira de distribuição de dividendos que é muito utilizada no Brasil. Aliás, os JCP é uma criação brasileira, representando um importante benefício fiscal aos acionistas, até mesmo em razão da alta carga tributária existente no país. Em suma, os JCP nada mais são que uma forma de incentivo para os investimentos em empresas brasileiras.

Entendendo a Agenda de Dividendos

Os dividendos devem ser aprovados pelos acionistas através do seu direito de voto. Embora os dividendos em dinheiro sejam os mais comuns, eles também podem ser emitidos como ações ou outras propriedades.

Além disso, junto com as empresas, os fundos negociados em bolsa (ETF) também pagam dividendos. Assim sendo, é importante ficar atento a Agenda Dividendos 2022.

Dividendos são recompensas simbólicas pagas aos acionistas por seu investimento no patrimônio de uma empresa, e geralmente se origina do lucro líquido da empresa.

Além disso, a maior parte dos lucros é mantida dentro da empresa como lucros retidos – que representam o dinheiro a ser usado para as atividades de negócios em curso e futuras da empresa. Sendo assim, o restante pode ser alocado aos acionistas como dividendo.

Ademais, as empresas ainda podem fazer pagamentos de dividendos mesmo quando os lucros não são adequados. Eles podem fazê-lo para manter seu histórico estabelecido de pagamentos regulares de dividendos como forma de remunerar o acionista. Por isso, é importante estar atento a Agenda Dividendos 2022.

Quando as empresas pagam seus dividendos?

Antes de tudo, saiba que as empresas não dividendos mensalmente, não existindo uma regra específica quanto à periodicidade – deve ser anual, mas nada impede o pagamento parcelado. Desse modo, pode ser por trimestre, semestre ou até por ano.

Dessa forma, antes de comprar uma ação, importante entrar no site da própria empresa, na parte de Relacionamento com Investidor (RI), e acompanhar todas as informações dos ativos. Como, por exemplo, quais são as datas de pagamentos dos dividendos.

Por que as empresas pagam dividendos?

As empresas pagam dividendos por vários motivos. Esses motivos podem ter implicações e interpretações diferentes para os investidores.

Os dividendos podem ser esperados pelos acionistas como uma recompensa pela confiança depositada na empresa. A administração da empresa pode ter como objetivo honrar esse sentimento, apresentando um histórico robusto de pagamentos de dividendos. Os pagamentos de dividendos na Agenda Dividendos 2021 positivamente em uma empresa e ajudam a manter a confiança dos investidores.

Quais indicadores analisar para comprar ou vender uma ação?

Para se comprar uma ação ou qualquer outro ativo, necessário estudar todo histórico da empresa, sobremaneira quais foram os seus resultados. Para tanto, analisar seus indicadores financeiros é o primeiro passo a seguir. Tendo em vista que eles refletem muito sobre a saúde financeira da empresa.

De antemão, saiba que os indicadores financeiros são fórmulas que ajuda na análise fundamentalista de um ativo.

Esclarecido este ponto, agora, vamos nos ater aos indicadores a serem analisados acerca da solidez da empresa, ao que se refere aos pagamentos de dividendos. Sendo eles:

Payout

Payout significa o Percentual do Lucro Líquido ao qual se destina aos acionistas da companhia, tanto na forma de dividendos quanto na de JCP.

Então, a empresa poderá escolher quanto distribuirá em dividendos, então, essa parcela que será distribuída em percentual, se refere ao Payout.

Em geral, as empresas possuem um percentual mínimo para dividir seus lucros, ao qual estará, em geral, descrito no Estatuto Social Sociedade Anônima. Vale dizer que quando este estatuto é omisso acerca do percentual desta distribuição, a legislação brasileira diz qual o mínimo obrigatório para este caso. Então, em caso de omissão, deverá distribuir 25% do seu lucro líquido do exercício fiscal.

Em outras palavras, a empresa até pode pagar menos do que 25% do seu lucro líquido aos seus acionistas, desde que isso esteja devidamente expresso no documento de constituição da sociedade anônima, o seu Estatuto Social. Entretanto, ao que se vê na prática, aqui no Brasil geralmente as empresas pagam em torno desses 25%.

Portanto, o Payout é muito importante, pois ele é que vai definir o Dividend Yield (DY) – que entenderá logo a seguir.

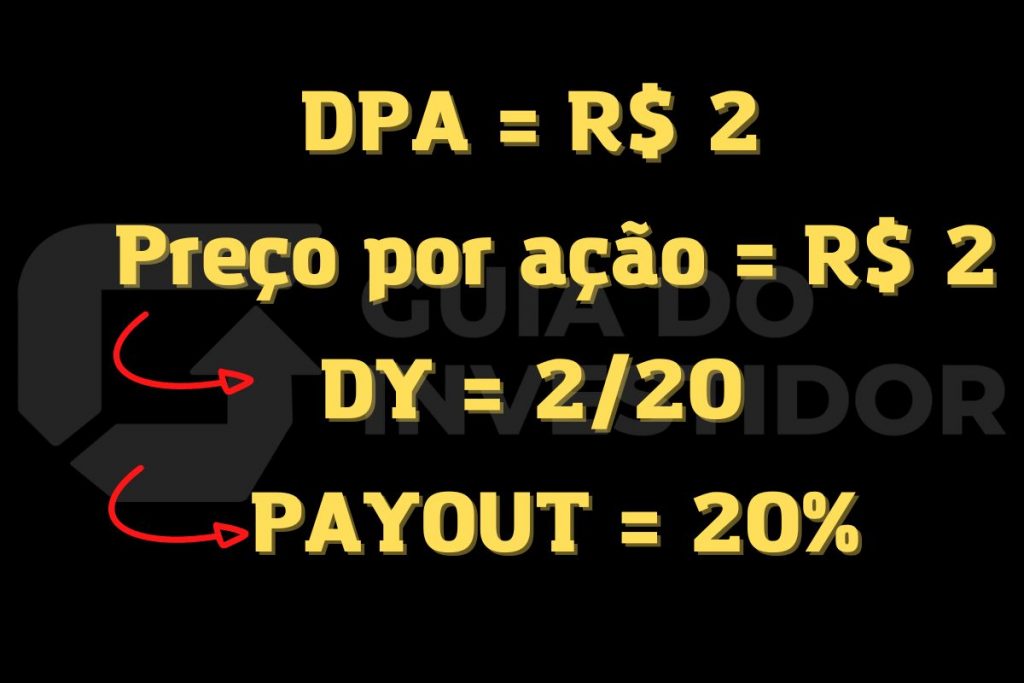

Dividend Yield

Sobretudo, o DY é um percentual que corresponderá ao Dividendo Pago por Ação (DPA), e, então, dividido pelo seu preço do ativo.

Em outras palavras, Dividend Yield é o quanto uma empresa paga de dividendo por ação, em relação ao preço do ativo. Assim, através deste indicador, o investidor poderá projetar quanto poderá ganhar de dividendos ao investir na ação.

Então, visualize dessa forma:

Dívida líquida – Ebitda

Em síntese, o Ebitda, da sigla em inglês “Earnings Before Interest, Taxes, Depreciation and Amortization”, traduzido para o português é m português, é conhecido por Lajida, que significa “Lucros antes de juros, impostos, depreciação e amortização”.

Portanto, todos esses indicadores são simples para calcular, mas o que importa para o investidor é como eles são relacionados. Inclusive, quais serão as decisões que a empresa tomará em resposta aos indicadores. Depende muito de como a empresa escolhe distribuir seus lucros, tanto para expansão dos negócios quanto ao percentual que distribuirá de dividendos.

Por exemplo, as empresas que já estão estabelecidas no mercado possivelmente distribuirão mais dividendos. Ao contrário, aquelas que ainda estão em fase de expansão, podem optar por injetar seus lucros para o crescimento da empresa.

Acerca de uma empresa consolidada no mercado, vamos exemplificar com a Engie, que, conforme histórico abaixo, conseguiu distribuir bons dividendos. E ainda assim crescer muito nos negócios.

Então, para que posso analisar de maneira segura quais as ações que pretende comprar, importante verificar diversos indicadores. Ou seja, deve investigar todo o contexto financeiro da empresa antes de tomar a decisão de compra.

Neste ínterim, o investidor deve ser minucioso, principalmente quando o Payout estiver muito alto. À princípio isso pode parecer uma aplicação vantajosa. Porém, pode tratar-se de uma estratégia para atrair investidores, tendo em vista o endividamento da empresa.

Em outras palavras, as empresas com este tipo de procedimento, para o pagamento desses dividendos, poderão fazer mais dívidas. Então, além de toda análise dos indicadores, o investidor também deve analisar o histórico de endividamento da companhia, se ela é muito pagadora de dividendos. E, assim, verificar se ela não está se endividando somente para remunerar os acionistas e angariar mais capital. Deixando, assim, de buscar oportunidades para expansão do negócio.

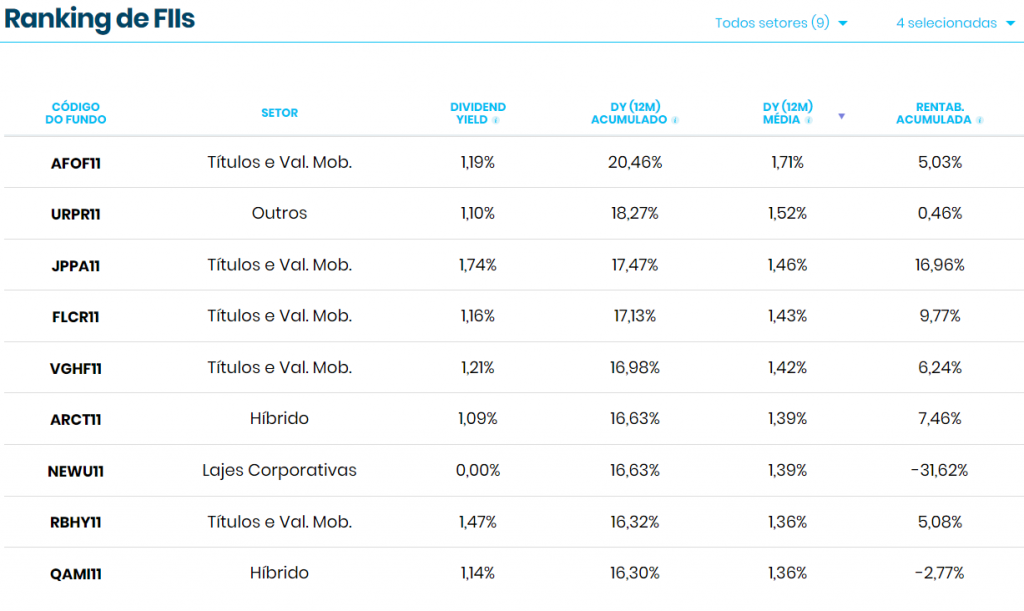

Acrescentando, para exemplificarmos agora acerca dos dividendos de fundos imobiliários (que devem ser pagos mensalmente), veja aqui o ranking das empresas pagadoras dos últimos 12 meses:

Estratégia de reinvestir os dividendos

Especialistas no mercado financeiro recomendam a estratégia de sempre reinvestir o capital recebido através dos dividendos. Dessa maneira, o investidor irá, gradativamente, aumentando seu patrimônio com estes aportes realizados. Em resultado, ao longo dos anos, se tornará uma ótima fonte de renda passiva.

A mágica dos Juros Compostos

Ao longo prazo, os juros compostos costumam ser uma ótima ferramenta para crescimento de seu patrimônio. Basicamente, funciona como um multiplicador patrimonial, pois se referem aos juros a acumular sobre o valor do capital investido inicialmente e também sobre os juros que até então já foram acumulados.

Veja esta tabela abaixo que entenderá como seu dinheiro se multiplica com o poder dos juros compostos:

| Período | Valor Inicial | Juros (10%) | Valor Final |

| Período 1 | R$ 2.000,00 | R$ 200,00 | R$ 2.200,00 |

| Período 2 | R$ 2.200,00 | R$ 220,00 | R$ 2.420,00 |

| Período 3 | R$ 2.420,00 | R$ 242,00 | R$ 2.662,00 |

Sobretudo se você busca uma carteira de dividendos do tipo previdenciária, com certeza você atingirá seu objeto mais rapidamente utilizando-se dos benefícios dos juros compostos.

Fique atualizado ao cenário da economia

Juntamente com a análise dos indicadores financeiros, também deve ser visto o cenário econômico como um todo. Ainda mais em momentos de grandes crises, como o que estamos vivendo nos últimos dois anos.

Sobremaneira ao que se refere aos dividendos, pois, lembre-se que quando ocorrer fortes tendências de quedas no preço de ações não há uma relação direta com os proventos pagos. Tendo em vista que os dividendos eram calculados sobre os últimos 12 meses. Sendo assim, durante este período pode acontecer de as empresas terem lucros excelentes, com DY bom. Porém, o que a empresa vai ter de dividendos, ao comprar uma ação, será relacionado aos 12 meses futuros. Em resultado, diante de crises na economia, os dividendos serão futuramente impactados.

Daí está a importância de estar antenado a situação da economia no geral e como estão os resultados das empresas as quais pretende investir. Pois o DY, como dito, está mostrando os dados dos últimos 12 meses, como uma perspectiva de que isso se repita nos próximos 12 meses. Agora, para escolher pela compra, você terá que ser capaz de analisar todo o contexto para projetar se a empresa poderá ou não manter seus percentuais passados de pagamentos de dividendos. Nas não se esqueça: os retornos passados não significam, necessariamente, garantia de retornos futuros.

Empresas boas pagadoras de dividendos

É comum que empresas maiores e mais estabelecidas, com lucros previsíveis, são, muitas vezes, as melhores pagadoras de dividendos. Além disso, empresas que já tem mercado consolidado e não tem onde expandir.

Dessa maneira, essas empresas tendem a emitir dividendos regulares porque buscam maximizar a riqueza dos acionistas de maneiras além do crescimento normal. Dividendos o que significa

Observa-se que as empresas dos seguintes setores da indústria mantêm um registro regular de pagamentos de dividendos:

- Materiais básicos

- Petróleo e gás

- Bancos e finanças

- Saúde e produtos farmacêuticos

- Utilidades

Isso acontece porque as empresas desses seguintes setores da indústria, já estão com mercado consolidados, com um market share interessante. No entanto, startups e outras empresas de alto crescimento, como as dos setores de tecnologia ou biotecnologia, não podem e nem conseguem oferecer dividendos regulares.

Como essas empresas podem estar nos estágios iniciais de desenvolvimento e incorrer em altos custos (assim como perdas) atribuídas à pesquisa e desenvolvimento, expansão de negócios e atividades operacionais, elas podem não ter fundos suficientes para emitir dividendos.

Mesmo as empresas que fazem lucros no início e no meio do estágio evitam fazer pagamentos de dividendos se estão visando um crescimento e expansão acima da média e querem investir seus lucros de volta em seus negócios em vez de pagar dividendos.

Taxa de pagamento de dividendos

Os conselheiros dizem que uma das maneiras mais rápidas de medir a segurança de um dividendo é verificar sua taxa de pagamento, ou a parcela de seu lucro líquido que vai para pagamentos de dividendos.

Se uma empresa paga 100% ou mais de seu lucro, o dividendo pode estar em apuros. Em tempos mais difíceis, os ganhos podem cair muito baixo para cobrir dividendos. Dividendos o que significa

De um modo geral, os investidores procuram taxas de pagamento que são de 80% ou menos. Como o rendimento de dividendos de uma ação, a taxa de pagamento da empresa será listada em sites de corretoras financeiras ou online.

Isso é muito importante ficar atento, porque empresas podem estar queimando caixa para manter um indicador financeiro alto, como algumas companhias já fizeram, fazendo que os indicadores se mantenham estáveis, contudo, não estão saudáveis.

Small Caps vs Proventos

O mercado financeiro é bastante volátil, e diversificado. Você encontra empresas focadas em crescimento, dividendos, meio a meio. Dessa maneira, cabe você como um investidor, escolher qual faz mais sentido para você.

É normal que empresas de crescimento, conhecidas como small caps, distribuem poucos dividendos, porque retêm a maior parte dos lucros obtidos em suas operações e praticamente não distribuem os dividendos para os acionistas.

Isso acontece para que as companhais consigam manter um caixa forte, para que tenham capital para investir no próprio negócio. No entanto, é provável que esteja perguntando o que faz as pessoas, os investidores a investirem nessa companhias.

Não tem muito segredo, tem diversos jeitos que a companhia pode dar retorno para os acionistas, podemos destacar duas delas, por meio de dividendos ou de crescimento da companhia. Dividendos o que significa

Nesse sentido, as empresas de crescimento utilizam esse lucro reinvestido nos seus negócios, fazendo com que a companhia cada vez, venha valendo mais. Dessa maneira, as ações tendem a aumentar sua cotação, fazendo com que haja valorização nas ações ou cotas.

De forma resumida, dependendo da sua estratégia, não importa se a rentabilidade vem através dos dividendos ou da valorização da companhia, o que importa é dinheiro no bolso!

Um caso simples que aconteceu nos últimos anos foi o caso da Magalu (Magazine Luiza) que apesar de estar passando por problemas agora em questão de preço das ações, nos últimos tempos, apesar de não distribuir muito dividendos, teve valorizações impressionantes nas suas ações.

Dessa maneira, aqueles investidores que tinham ações da Magalu, não obtiveram retorno por dividendos, mas sim pela valorização das ações.

Como montar uma carteira de dividendos?

Acerca do pagamento de dividendos, estamos falando aqui sobre critérios financeiros e fiscais, contabilizados pela companhia, ao que refere aos lucros então apresentados.

Muitos investidores possuem uma carteira de investimentos focada no recebimento dos dividendos, sobremaneira àqueles com perfil de investidor do tipo conservador. Estas carteiras são voltadas para os aplicações ao longo prazo. Nesse sentido, a análise de compra de ações e Carteira focada em FIIs, nesta estratégia, visa recebimento de renda passiva – por dividendos -, não necessariamente com foco na valorização do papel propriamente dito. A valorização da ação será somente um plus para este investidor que, em sua maioria, possuem perfil classificado como conservador.

Simplificadamente, os dividendos caracterizam-se por serem parte dos lucros das empresas de capital aberto ou fundos imobiliários, que disponibilizam seus lucros para seus acionistas ou cotistas, respectivamente.

Carteira previdenciária

Até mesmo grandes investidores, indicam esta categoria de carteira, dentre outros investimentos. A carteira de dividendos, então chamada carteira previdenciária, é utilizada para aqueles investidores, sobremaneira os com perfil conservado, visando usufruir dos dividendos em sua aposentadoria.

Àqueles que objetivam manter o padrão de vida na velhice, sem preocupação com as contas do final do mês, a carteira previdenciária certamente é uma ótima opção. Ainda mais diante com o atual Sistema de Previdência Social, em que se demora anos para, enfim, conseguir se aposentar.

Com uma carteira de investimentos focada em aposentadoria, a depender do aporte, o investidor poderá se aposentar mais cedo que do sistema previdenciário do governo federal.

Além disso, especialistas em investimentos afirmam que a melhor opção para se aposentar é investir no mercado de ações. Para tanto, se deve investir em empresas sólidas e boas pagadoras de dividendos.

Imagine-se navegando em alto mar sem uma bússola. Cada onda representa uma decisão financeira, e sem orientação, é fácil se perder nas correntezas do mercado. É aí que entra a consultoria financeira. Como um farol na escuridão, ela oferece direção clara e segura para alcançar suas metas.

É por isso que o Guia do Investidor orgulhosamente lançou o GDI Finance, com a missão de ser o mapa para o seu sucesso financeiro, mas também para navegar junto ao seu lado. Com anos de experiência, nossos consultores são como capitães experientes, guiando-o pelas águas turbulentas da economia.

Desde a navegação para a aposentadoria tranquila até a jornada para aquisição de bens, o GDI Finance foi criado para simplificar sua trajetória. Com estratégias personalizadas e insights precisos, transformamos desafios em oportunidades e sonhos em realidade.

É hora de aprender a navegar tranquilo por águas turbulentas, alcançaremos horizontes que você nunca imaginou possíveis. Conheça a nossa consultoria financeira hoje mesmo.

Follow @oguiainvestidor

Follow @oguiainvestidor

DICA: Siga o nosso canal do Telegram para receber rapidamente notícias que impactam o mercado.