Follow @oguiainvestidor

Follow @oguiainvestidor

Continua após o anúncio

Aportes somam R$ 57,8 bilhões no ano e já atingem o maior índice desde 2011

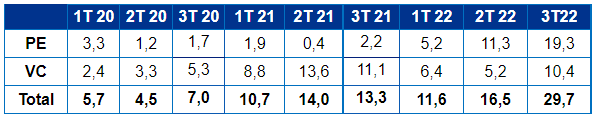

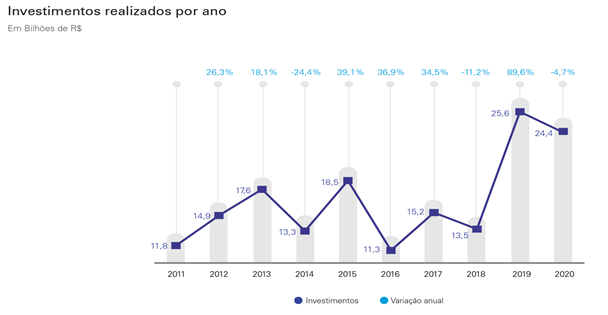

Os aportes dos fundos de Private Equity (PE) e Venture Capital (VC) em empresas brasileiras atingiram R$ 29,7 bilhões no terceiro trimestre deste ano. A cifra representa crescimento de 123,3% em relação ao terceiro trimestre de 2021. No acumulado do ano, o investimento já soma R$ 57,8 bilhões — o maior desde que sondagem começou a ser feita em 2011. Os dados são de pesquisa realizada pela KPMG e a Associação Brasileira de Private Equity e Venture Capital (ABVCAP).

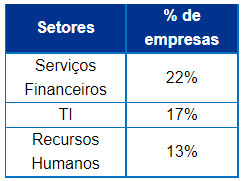

O setor financeiro foi o que concentrou o maior número de operações da indústria de PE e VC entre julho e setembro deste ano, com 22% do total, seguido do de tecnologia e recursos humanos com 17% e 13%, respectivamente. Foram consideradas 75 transações que tiveram os valores divulgados.

Os investimentos dos fundos de private equity, ou seja, a compra de participações em empresa maduras, aumentaram 777% no terceiro trimestre na comparação com o mesmo período do ano passado (mais de oito vezes do que o período anterior) e somaram R$ 19,3 bilhões.

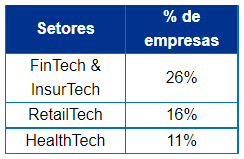

Já a compra de participação em startups por fundos de venture capital, num total de R$ 10,4 bilhões, foi a maior vista no ano, mas ainda assim 6% abaixo dos R$ 11,1 bilhões registrados no terceiro trimestre do ano passado. Entre os setores com maior número de empresas investidas por VCs, 26% eram empresas de tecnologia ligadas aos setores financeiro e de seguros (fintechs e insurtechs), enquanto 16% foram destinados às retailtechs, startups do setor de varejo, e 11% para as healthtechs, companhias do setor desaúde.

“Embora de forma ainda cautelosa e seletiva, já se observa uma tendência de retomada dos investimentos da indústria. Esse movimento tem sido alimentado pelo ajuste do preço das empresas, o que cria boas oportunidades, e mostra que continua existindo capital para boas companhias em setores com perspectivas positivas de crescimento”, destaca o presidente da ABVCAP, Piero Minardi.

Com os dados do terceiro trimestre, o volume de investimentos dos fundos de janeiro a junho deste ano alcançou R$ 57,8 bilhões e já é o maior valor anual apurado pela pesquisa desde que a sondagem começou a ser feita, em 2011.

“Isso demonstra que, a despeito de qualquer adversidade, o Brasil possui grande potencial e se consolida cada vez mais como destino relevante para investimentos dessa natureza. Também é importante ressaltar que o aumento dos recursos está diretamente relacionado com o fortalecimento do ambiente de negócios e, consequentemente, à geração de mais oportunidades no mercado nacional e ao foco dos investidores em um crescimento de longo prazo”, afirma o sócio-líder de Private Equity e Venture Capital da KPMG no Brasil, Roberto Haddad.

Dados trimestrais (em bilhões de reais)

Dados anuais (em bilhões de reais)

3º trimestre 2022 — Setores de PE&VC com maiores números de empresas investidas

3º trimestre 2022 — Setores de VC com maiores números de empresas investidas

Follow @oguiainvestidor

Follow @oguiainvestidor

DICA: Siga o nosso canal do Telegram para receber rapidamente notícias que impactam o mercado.