Follow @oguiainvestidor

Follow @oguiainvestidor

Continua após o anúncio

O Santander obteve uma vitória na Justiça de São Paulo para apreender e-mails utilizados por executivos da Americanas. A decisão permite que a busca e a apreensão sejam estendidas a outros domínios, além dos e-mails com domínio institucional da empresa. Enquanto isso, o Bradesco e a Febraban recorrem da decisão do STF que impediu o acesso a e-mails da varejista.

Assim, o juiz Paulo Rogério Santos Pinheiro da 43ª Vara Cível, determinou que a busca e a apreensão não se restringem aos e-mails com domínio institucional, como “@americanas.com”, “@B2W.com” ou outros relacionados ao grupo, como o Hortifruti Natural da Terra. A busca e apreensão poderá incluir outros domínios, como “Gmail”, “Hotmail”, “UOL”, entre outros.A busca e apreensão serão realizadas nos e-mails usados por diretores, conselheiros e funcionários das áreas de contabilidade e finanças da Americanas.

Índice de conteúdo

Quem vai “rodar” nessa história?

A quebra do sigilo dos e-mails deve finalmente revelar aquilo que o mercado já suspeita algum tempo: quem nos corredores da empresa, já tinha conhecimento das inconsistências fiscais da varejista.

Segundo reportagem do portal O Globo, diretores da Americanas venderam ações meses antes da revelação do rombo.

Documentos publicados pela própria empresa em seu portal de relacionamento com investidores mostram venda de mais de R$ 210 milhões em papéis da empresa pela diretoria no segundo semestre de 2022.

Além disso, segundo informações que estão circulando nas redes sociais, em especial em um perfil de um dos sócios da CarteiraZ, Rafael Zattar, o envolvimento do BTG Pactual com a Americanas vai além do que aparenta para a grande massa.

Imagine-se navegando em alto mar sem uma bússola. Cada onda representa uma decisão financeira, e sem orientação, é fácil se perder nas correntezas do mercado. É aí que entra a consultoria financeira. Como um farol na escuridão, ela oferece direção clara e segura para alcançar suas metas.

É por isso que o Guia do Investidor orgulhosamente lançou o GDI Finance, com a missão de ser o mapa para o seu sucesso financeiro, mas também para navegar junto ao seu lado. Com anos de experiência, nossos consultores são como capitães experientes, guiando-o pelas águas turbulentas da economia.

Desde a navegação para a aposentadoria tranquila até a jornada para aquisição de bens, o GDI Finance foi criado para simplificar sua trajetória. Com estratégias personalizadas e insights precisos, transformamos desafios em oportunidades e sonhos em realidade.

É hora de aprender a navegar tranquilo por águas turbulentas, alcançaremos horizontes que você nunca imaginou possíveis. Conheça a nossa consultoria financeira hoje mesmo.

Em uma lista de fundos de investimentos que estão shorteados na Americanas, os fundos do BTG Pactual lideram as maiores posições vendidas.

Os famosos “shorts selling”, (ou vendas em descoberto como conhecido no Brasil) são uma das opções mais interessantes do mercado de ativos.

Esse método de investimento busca priorizar desvalorização de ações. Pode parecer confuso então vou explicar um pouco mais.

Em resumo, a venda em descoberto consiste em “emprestar” ações e depois vende-las.

Para entender como essa venda aposta na desvalorização das ações é preciso entender como funciona esse “empréstimo”. Um investidor “aluga” uma ação que ele não possui em sua carteira, e a vende.

Pessoalmente, gosto de visualizar essas informações em números para entender melhor, então segue um exemplo:

Um investidor “aluga” um ativo de 10 dólares e o vende por esse valor, contudo, o pagamento desse “aluguel” é realizado posteriormente, quando o investidor é obrigado a comprar novamente a ação e devolvê-la ao credor original. Neste momento, se o preço da ação for menor que os 10 dólares iniciais, digamos que 6 dólares, o investidor que vendeu em descoberto lucrou 4 dólares.

Mas o que realmente chama atenção, é a lista ser chefiada pelos fundos de investimentos do banco de André Esteves.

BTG recomendou a compra mas estava vendido?

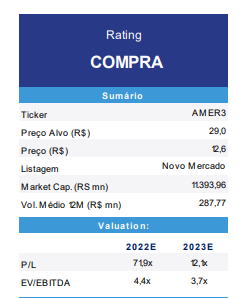

O que deixa uma pulga atrás da orelha do mercado é que a mais recente análise do banco para os ativos da Americanas era uma recomendação de compra, com um preço-alvo estipulado em R$ 29.

O BTG participou diretamente na conferência com o ex-CEO da companhia, Sergio Rial, na qual ele prestou esclarecimentos sobre as inconsistências contábeis averiguadas, e que mostra uma relação ainda mais direta do Banco com a Americanas.

Investidor pessoa física ganhou 5 milhões com queda

Engana-se quem pensa que só os grandes players do mercado aproveitaram a queda para lucrar (ou evitar prejuízo). Um pouco antes do comunicado ao mercado que revelou a bomba da Americanas para investidores, uma movimentação atípica chamou a atenção do mercado.

A suspeita ganhou mais força porque a operação aconteceu no apagar das luzes do pregão “negro”, pouco após às 17h: a ordem de uma put (venda à descoberto do papel) de 917.100 ações usando a plataforma da XP. Em poucos minutos, uma única ordem com um volume nove vezes superior à media negociada no mesmo dia.

Esse foi o volume conseguido na contraparte, pois o pedido era de 1,2 milhão de ações. Até às 18h32, quando a central de sistemas da CVM disponibilizou publicamente o documento oficial da empresa, não havia motivos para essa movimentação atípica com a ação da Americanas. Ou não deveria existir. O valor da operação de R$ 331.922 jogava a ação para a casa dos R$ 2,77.

Para um papel que fechou o dia cotado a R$ 12, a desvalorização passava dos 75%. “A expectativa é um lucro de 15 vezes esse valor”, diz uma fonte de mercado, citando a possibilidade de um retorno de mais de R$ 5 milhões em uma noite. Para os tubarões de mercado, alguns milhões a mais na carteira podem não fazer muita diferença.

Mas no caso de um investidor pessoa física, esse retorno é condizente com qualquer vídeo distribuído nas redes sociais que vende o sonho da riqueza instantânea no mercado de capitais. “Foi tudo muito atípico, o horário… É difícil julgar, mas tem indícios de uso de informação privilegiada”, diz um operador de mercado.

O caso Americanas

A situação da Americanas se tornou extremamente crítica na bolsa de valores brasileira após a revelação de um rombo contábil referente a problemas com a operação de risco sacado da companhia. O rombo de caixa avaliado em R$ 40 bilhões parece irrecuperável para o mercado, e a varejista já abriu na justiça seu pedido de recuperação judicial para proteger sua operação enquanto tenta conter os danos da fúria do mercado.

No entanto, para a Verde Asset, o problema contábil não seria uma irresponsabilidade da empresa, e sim um grande fraude que já era bem conhecida nos corredores da varejista.

Com R$ 32 bilhões sob gestão, a Verde Asset Management, gestora de Luis Stuhlberger, dedicou um bom espaço do seu relatório sobre o mês de janeiro ao tema Americanas. E foi direto ao ponto, sem meias palavras.

“Temos a maior fraude da história corporativa do Brasil, um buraco de mais de R$ 20 bilhões e a gestão financeira da companhia (com exceção da recém-empossada CFO) continuou sendo feita pelas mesmas pessoas durante todo o período seguinte”.

Afirma, no texto, a gestora, que diz ter tido um prejuízo de 14 pontos-base com a posição em debêntures que detinha na operação.

No documento, a Verde ressalta que “beira o inacreditável” que, somente 23 dias após o estouro do escândalo, alguns executivos tenham sido afastados. Sobram críticas também para Jorge Paulo Lemann, Beto Sicupira e Marcel Telles, os nomes à frente do 3G, controladores da operação.

“Os três controladores da companhia, diante da escolha entre aportes para reparar um pedaço substancial da fraude, ou preservar sua reputação / legado, têm ficado silentes, mas claramente escolheram a opção financeira”.

Diz outro trecho do texto.

A gestora destaca ainda que a recuperação judicial da varejista será um processo longo e ruidoso, no qual os únicos ganhadores serão os “inúmeros advogados envolvidos”. “Quanto mais tempo levar, menor a chance de alguma recuperação relevante para a companhia (e seus funcionários, fornecedores, credores e acionistas)”, observa.

Imagine-se navegando em alto mar sem uma bússola. Cada onda representa uma decisão financeira, e sem orientação, é fácil se perder nas correntezas do mercado. É aí que entra a consultoria financeira. Como um farol na escuridão, ela oferece direção clara e segura para alcançar suas metas.

É por isso que o Guia do Investidor orgulhosamente lançou o GDI Finance, com a missão de ser o mapa para o seu sucesso financeiro, mas também para navegar junto ao seu lado. Com anos de experiência, nossos consultores são como capitães experientes, guiando-o pelas águas turbulentas da economia.

Desde a navegação para a aposentadoria tranquila até a jornada para aquisição de bens, o GDI Finance foi criado para simplificar sua trajetória. Com estratégias personalizadas e insights precisos, transformamos desafios em oportunidades e sonhos em realidade.

É hora de aprender a navegar tranquilo por águas turbulentas, alcançaremos horizontes que você nunca imaginou possíveis. Conheça a nossa consultoria financeira hoje mesmo.

Follow @oguiainvestidor

Follow @oguiainvestidor

DICA: Siga o nosso canal do Telegram para receber rapidamente notícias que impactam o mercado.