Follow @oguiainvestidor

Follow @oguiainvestidor

Continua após o anúncio

Aportes em companhias brasileiras cresceram 13,8% na comparação com o mesmo período do ano passado

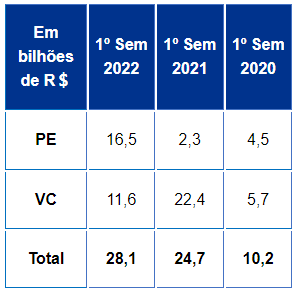

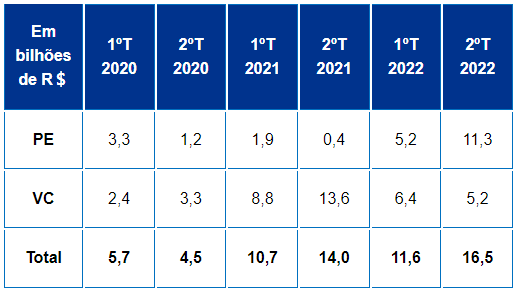

Os aportes dos fundos de Private Equity e Venture Capital em empresas brasileiras superaram R$ 28,1 bilhões no primeiro semestre deste ano, valor 13,8% superior aos R$ 24,7 bilhões investidos no mesmo período de 2021. O crescimento foi especialmente impulsionado pelos recursos aplicados entre os meses de abril, maio e junho deste ano. Os dados são de pesquisa trimestral realizada pela KPMG e a Associação Brasileira de Private Equity e Venture Capital (ABVCAP).

Entre abril e junho, os aportes em Private Equity alcançaram R$ 11,3 bilhões, alta de 117,3% com relação ao primeiro trimestre, e destaque para os investimentos no setor financeiro. Já em Venture Capital, o volume foi de R$ 5,2 bilhões, uma queda de 18,8% em relação aos três primeiros meses deste ano.

“Mesmo com todas as adversidades, o Brasil continua sendo um destino extremamente relevante para esses investimentos, como evidenciado pelos resultados do semestre. Além disso, vale destacar que o aumento dos recursos aplicados está diretamente relacionado com o fortalecimento do ambiente de negócios e, consequentemente, à geração de mais oportunidades no mercado nacional”, afirma o sócio-líder de Private Equity e Venture Capital da KPMG no Brasil”, Roberto Haddad.

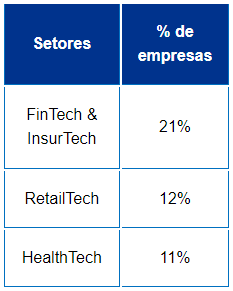

As empresas de tecnologia ligadas aos setores financeiro e de seguros (fintechs e insurtechs) receberam 21% dos investimentos dos fundos de venture capital no primeiro trimestre do ano. Já as retailtechs, startups do setor de varejo, responderam por 12% dos recursos, enquanto as healthtechs, companhias do setor desaúde, ficaram com 11% dos aportes.

“Ainda que o ambiente de negócios mais desafiador para as empresas de Tech, as incertezas relacionadas à guerra e ao período eleitoral possam influenciar as negociações, o Brasil segue apresentando grande potencial de expansão”, diz o presidente da ABVCAP, Piero Minardi.

“O equilíbrio entre os valores consolidados em Private Equity e em Venture Capital demonstram que, em ambos os casos, os investidores estão focados em um crescimento de longo prazo e, por isso, mantendo o fôlego para preservar recursos e avaliando os riscos”, destaca.

Investimentos semestrais

Investimentos trimestrais

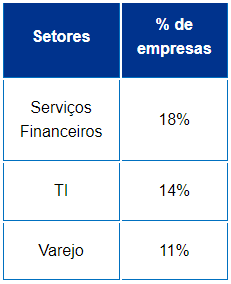

2º trimestre 22 — Setores de PE&VC com maiores números de empresas investidas

2º trimestre 22 — Setores de VC com maiores números de empresas investidas

Follow @oguiainvestidor

Follow @oguiainvestidor

DICA: Siga o nosso canal do Telegram para receber rapidamente notícias que impactam o mercado.